杰克逊霍尔研讨会已经结束,美联储主席鲍威尔略带鹰派倾向的讲话加强了对美国核心PCE通胀和美国非农就业数据的重视,将它们作为重要的宏观事件风险。虽然9月美联储加息的可能性仍然不大,但11月可能会 “因时制宜” ,上述两个数据点都有可能影响利率预期。

当许多其他G10国家央行已经为延长暂停加息定价时,美联储在11月可能再次加息,这一举措也将支持美元。

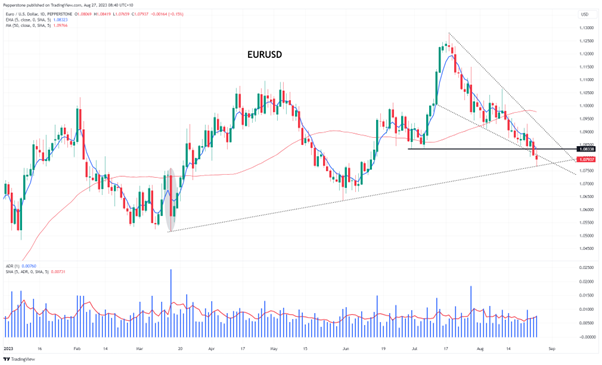

欧盟CPI数据备受关注,如果数据较弱,可能会增加市场对欧洲央行延长暂停的预期,EURUSD可能会突破趋势支持位。中国仍然是焦点 – 我们今天看到中国7月份工业利润略有改善(同比下降15.5%,相比6月的16.8%),现在我们将转向关注PMI数据,以及财政支持、人民币融资成本和房地产公司偿付能力等头条新闻。

美国例外主义的故事似乎依然清晰 – 美国仍然是最繁荣的市场,美元受到青睐,持续走高。GBPUSD正在下跌,我倾向于在这里做空,而EURUSD在反弹或突破趋势支持位时也可以卖出。MXN是强劲的货币,而EURMXN的走势更可能偏向下行。

从战术角度看,我倾向于看跌股市,但目前的市场设置和流动性还不够充分,我希望VIX指数在20%左右,以便更有信心地做空。黄金仍然受美元和实际利率影响,尽管XAUAUD和XAUJPY对于那些想要持有黄金多头的人来说一直在发挥作用 – 在被认为最弱的货币市场上购买任何资产都可能会获得双重收益,尽管将外汇作为交易的一部分可能会增加一些问题。

交易者需要应对的重要事件风险:

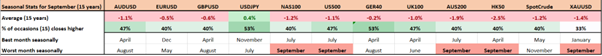

月末资金流动 – 月末的再平衡资金流动可能会影响本周的价格走势,卖方银行表示这些资金流动可能会支持美元。展望未来和季节性因素,在过去的15年里,9月是美国500指数、纳斯达克100指数、澳大利亚200指数、恒生50指数和黄金回报最糟糕的月份。美元指数则在过去6个连续的九月份中均有反弹。让我们看看当重要的市场参与者回到交易台,过去的表现是否能在这一次度过美国、欧盟/英国的夏季假期后为我们提供指导。

季节性因素 – 核心市场

美国核心个人消费支出物价指数(PCE) 通胀(8月31日,22:30 AEST)–共识预期表明,年同比广义PCE通胀率将达到3.3%(较之前的3%),基数效应开始显现。核心PCE预计环比增长0.2%,同比增长4.2%(较之前的4.1%)。我们期待于9月13日发布的8月美国消费者物价指数(CPI),预计广义CPI将从3.2%上升至3.6%。尽管市场对于9月美联储加息的预期较低,但11月会议的加息概率为62%,而核心PCE数据或将影响这一定价,美元对于利率预期的变化可能会较为敏感。

美国非农就业人数(9月1日,22:30 AEST)– 经济学家的共识预期为16.8万个工作岗位(分析师认为在12万到23万之间),失业率预计为3.5%(持平)。平均每小时工资(AHE)预计环比增长0.3%,同比增长4.3%。过去6个月的平均就业人数为22.3万,而过去12个月平均为28万。目前美国2年期国债是美元的重要驱动因素,如果收益率进一步上升至5.11%,将继续支持美元看涨势头。

美国 ISM 制造业指数(9月2日,00:00 AEST)– 共识预期该指数为47.0(较之前的46.4)。因此预计会有所改善,但制造业指数仍有可能显示收缩(低于50.0为收缩)。很难预测市场是否会受到制造业数据的影响,因为其对波动性的影响很少是一致的。美国利率市场几乎不太可能在9月FOMC会议上加息,但可能在11月会议上加息15个基点,而这个数据点不太可能改变市场预期,因为通胀和就业数据更为重要。

欧元区 CPI(8月31日,19:00 AEST) – 市场预计欧元区广义通胀率将从5.3%下降至5.1%,核心CPI预计从6月的5.5%下降至5.2%。市场认为9月14日的欧洲央行会议将面临9个基点的加息(36%的概率),并且预计到12月会加息18个基点 – 这次的欧元区CPI数据可能会影响这种定价。EURUSD在趋势支撑位上找到了买家(自3月低点),但在我看来,反弹应该被卖出 – 存在着EURUSD可能走向5月低点(1.0635)的实际风险。

澳大利亚(月度)CPI 通胀(8月30日 11:30 AEST) – 共识预期我们将看到月度通胀率为5.2%(较之前的5.4%)。虽然我们还在等待10月25日的第三季度CPI数据,但5.2%的广义通胀率将强化市场对澳洲储备银行在9月5日RBA会议上不采取行动的预期,目前市场预计RBA在此次会议上不会加息。周一(11:30澳东时间)我们还会看到7月份零售销售报告,预期环比增长0.2%,但我不认为这会导致澳元的波动,除非数据出现大幅偏差。我看好AUDUSD走低,重新测试0.6360。

中国制造业和服务业PMI(8月31日 11:30 AEST) – 市场预计制造业指数将从49.3下降至49.1,服务业指数将从51.5下降至51.0 – 虽然数据流程的透明度对交易者来说变得更加棘手,但这可能是本周关键的数据之一。除非人民币远期点再次上升并且交易者在USDCNH多头头寸中失去正向收益,我看好本周USDCNH会上涨,尽管澳元可能是本周更有效的对中国交易策略。

墨西哥中央银(Banxico)通胀报告(8月31日 04:30 AEST)– 在8月份的政策会议上,Banxico将2023年第四季度的通胀率指导为4.6%,2024年为3.1%。核心通胀预计在第四季度达到5%。市场预计在未来12个月内,墨西哥将进行6次降息。尽管有放宽政策的预期,EURMXN近期一直是一个稳健的动能空头,交易至2015年以来的最低水平。墨西哥比索(MXN)仍然是2024年突出的主要货币。MXNJPY在2024财年已经上涨了惊人的23.1%。

美联储发言人– Barr, Bostic, Collins, Mester

英格兰银行发言人 – Ben Broadbent (8月27日 02:25 AEST)和 Huw Pill(31 Aug 17:15 AEST)

澳大利亚储备银行发言人 – 澳大利亚储备银行行长Bullock(8月29日 17:40 AEST)

日本央行发言人 – Tamura(8月30日11:30 AEST) 和 Nakamura(8月31日 11:30 AEST)

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

【本周展望】衰退警报解除?非农驾到股市何去何从

美股上周报复性反弹,但市场对未来走势仍然存在分歧。本周聚焦非农、PMI等重磅数据,加拿大央行的加息步伐,以及OPEC+的产能决定。

阿里巴巴一飞冲天 未来可期?

昨天阿里巴巴(BABA.US)和百度(BIDU.US)财报公布后美股股价双双飙升超14%!

欧洲央行坐不住了 欧元脱离五年低点

随着美元强劲势头暂时告一段落,欧元或许能迎来难得的反弹机遇。

【本周展望】绝地反击还是跌入深渊

连续七周下跌的美股能否出现转机?本周关注PMI和PCE等关键经济数据。新西兰央行利率巨决议和美联储会议纪要是货币市场的焦点。

期权到期日助力美股反弹?中国下调关键贷款利率意欲何为

美股的惨烈抛售在周四略微有所缓和,但标普500从记录高位下跌近20%后正在逼近熊市。

股市反弹靠不靠谱 美元三连跌意味着什么

在多重利好因素刺激下,全球股市周二集体上扬,导致避险美元指数连续第三天下跌,强势美元的逻辑正在悄然改变。