避险货币:日元与瑞郎的避险逻辑与走势分析

Dilin Wu

•

18 3 月, 2025

在美国关税政策摇摆和地缘政治发展难以定价的背景下,避险货币的重要性愈发凸显。日元和瑞士法郎作为传统避险货币,凭借其独特的经济、金融和制度背景,成为动荡时期投资者的重要选择。

避险货币的定义与重要性

所谓避险货币,是指在金融市场波动、地缘政治紧张或经济不确定性加剧时,投资者纷纷放弃风险资产而转向持有的货币。这类货币通常具备低利率、庞大的国际资产净头寸、成熟且流动性充足的金融市场,以及相对稳定的经济和政治环境。

需要注意的是,避险的核心在于规避资产贬值的风险,而不是物理意义上的风险。避险货币对应的国家经济状况不一定要飞速发展,长期停滞不前也是一种稳定。避险货币的升值和贬值更容易受市场情绪影响,而非自身货币政策。事实上,某个货币成为避险货币,自身基准利率变化次数少也是重要原因。

日元(JPY):被动避险的典型代表

1. 日元成为避险货币的原因

- 庞大的海外资产与资金回流日本是全球最大的债权国之一,拥有庞大的海外净资产。每当全球金融市场动荡时,日本投资者倾向于将海外资产变现并回流国内,从而增加对日元的需求,推动日元升值。

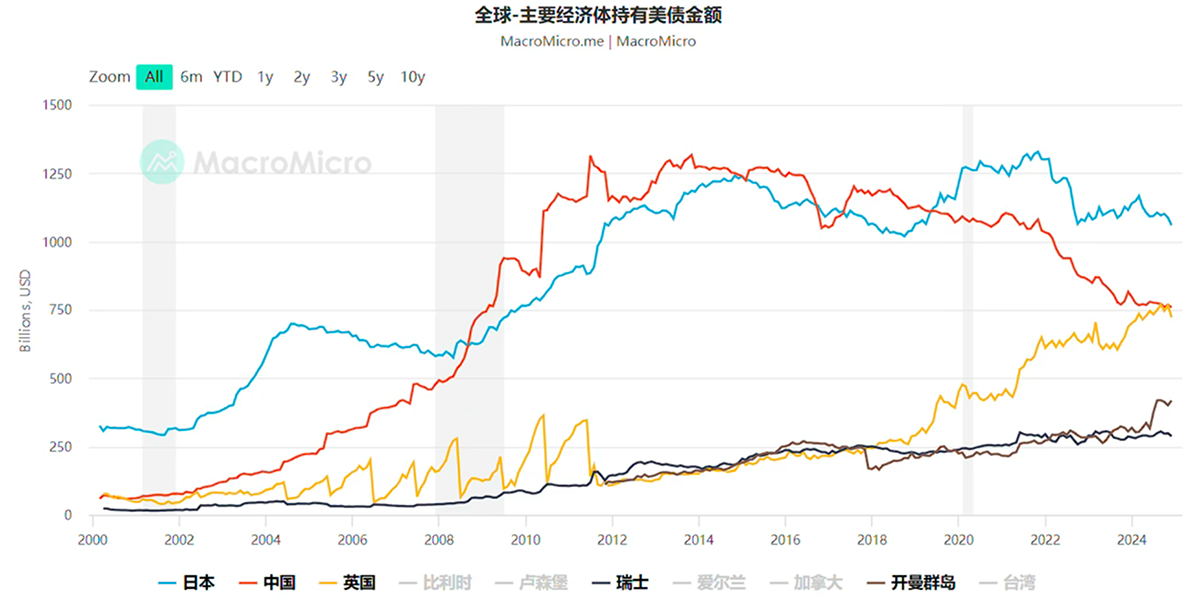

在政府债券的范畴上,目前日本已经超过中国成为美国国债最大持有国。

- 套息交易与利差因素日本长期维持低利率甚至负利率政策,使得日元成为套息交易的主要融资货币。投资者借入低成本的日元,然后转为基准利率更高的货币。投资于高收益资产。当风险事件发生时,高收益资产遭遇抛售,而投资者被迫平仓套息交易。资金迅速回流日本,货币转换为日元,从而推动日元升值。

- 发达的金融市场与高流动性日本拥有一个成熟而庞大的金融市场,国内资金充裕且国际上日元交易活跃。这种高度流动性使得日元在市场波动中成为有效的风险对冲工具。

- 经济稳定与市场信心日本经济长期保持稳定(不增长也是稳定),金融市场发达,且地处岛国受政治影响较小,这些因素使得日元在全球经济动荡中表现出较强的避险属性。

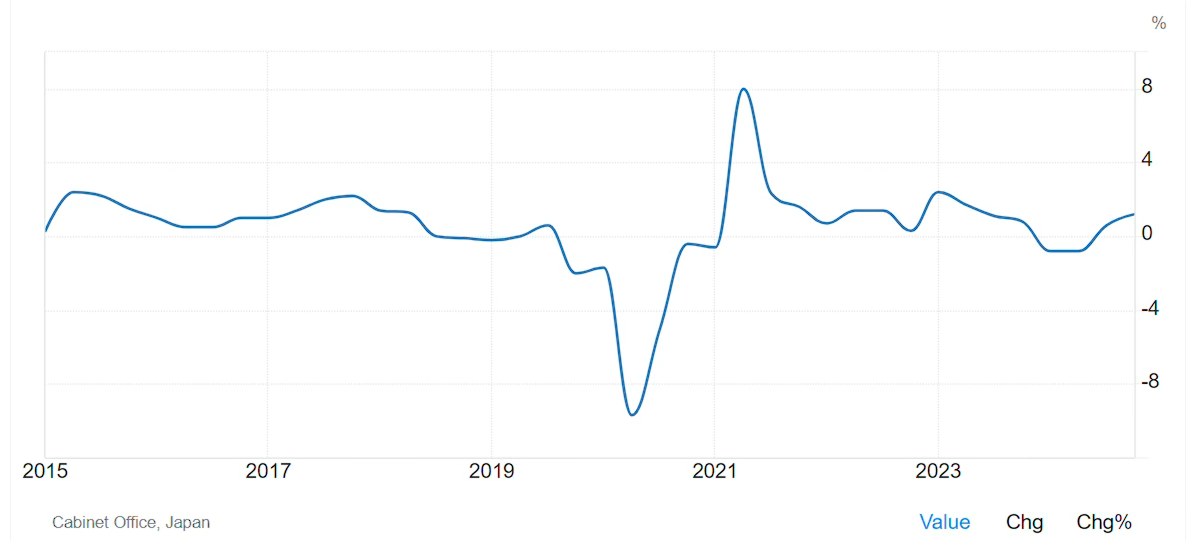

除了2020年和2021年第二季度的疫情基数因素,过去十年来日本GDP同比增速最强的时候也仅为2.4%。

2. 日元的避险走势案例

- 2008年全球金融危机2008年金融危机爆发后,全球金融市场陷入混乱,股市暴跌,投资者恐慌情绪蔓延。在此期间,日元兑美元汇率从2008年初的约110日元兑1美元,升值至2008年底的约90日元兑1美元,升值幅度超过18%。

- 2020年新冠疫情疫情初期,全球市场动荡不安,VIX指数飙升至历史高位。日元再次表现出强烈的避险属性,兑美元汇率在2020年3月一度升值至约102日元兑1美元,较疫情前升值约6%。

瑞士法郎(CHF):中立与稳定的避险选择

1. 瑞郎成为避险货币的原因

- 永久中立国地位

瑞士是永久中立国,历史上未受两次世界大战的波及,其发展不易受到国际政治环境的影响。这种独特的地缘政治优势使得瑞郎在战争或地缘政治冲突中表现出极强的避险属性。 - 独立的货币政策与金融体系

瑞士央行独立性强,货币政策稳健,且瑞士银行体系以严格的保密制度和强大的稳定性著称。这些因素为瑞郎提供了坚实的支撑。 - 充足的黄金储备

瑞士拥有充足的黄金储备,这为其货币价值提供了有力支持,进一步增强了瑞郎的避险属性。在2023年,包括官方和民间的黄金储备在内,瑞士排名全球第三,而排名第一的是美国。 - 经济稳定与高流动性

瑞士经济稳定,金融市场高度发达,瑞郎在国际市场上具有较高的流动性和交易活跃度。

2. 瑞郎的避险走势案例

- 2011年欧债危机

欧债危机爆发后,欧洲金融市场动荡不安,投资者对欧元区经济前景担忧加剧。瑞郎兑欧元汇率在此期间大幅升值,一度达到1欧元兑1.03瑞郎的历史高位。

尽管全球经济格局正在发生变化,传统避险货币的地位可能面临挑战,但日元和瑞郎凭借各自的独特优势,仍将在对冲市场波动中发挥重要作用。日元依托低利率环境与套息交易机制,而瑞郎则得益于其中立的地位和稳健的金融体系。这些因素使得两者在全球不确定性加剧时,吸引避险资金的流入。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

美元势不可挡 非美能否翻身

美元的强势似乎不可阻挡,非美货币惨遭血洗,不过日元已经从前期的抛售中缓了过来。

通胀高烧不退 市场凛冬降至?

火热的通胀数据居高不下,风险资产持续受到打压,寒冬真的要来了吗?

股市抛售继续!CPI数据能否成为救命稻草?

全球股市本周一全线跳水,恐慌情绪继续蔓延!

美股又崩 非农逼近

美联储会议结束后的第一个交易日,美股上演180°大逆转,黄金冲高失败,美元仍然是众星捧月。

抗通胀还是救经济?美联储:我都要!

美联储22年来最大幅度加息尘埃落定,但关于通胀和经济衰退的讨论还将继续。

谁能阻挡美元的脚步

美国经济在第一季度意外萎缩,但美元指数却有望录得1967年以来的最大月度涨幅。