首先我们来看一下美联储昨天传递了哪些信息?

- 基准利率:加息75个基点后利率区间来到5%-1.75%,这一28年来最大的加息幅度符合市场预期。

- 经济展望:上调2022-2024年通胀和失业率预测,下调GDP增速预测

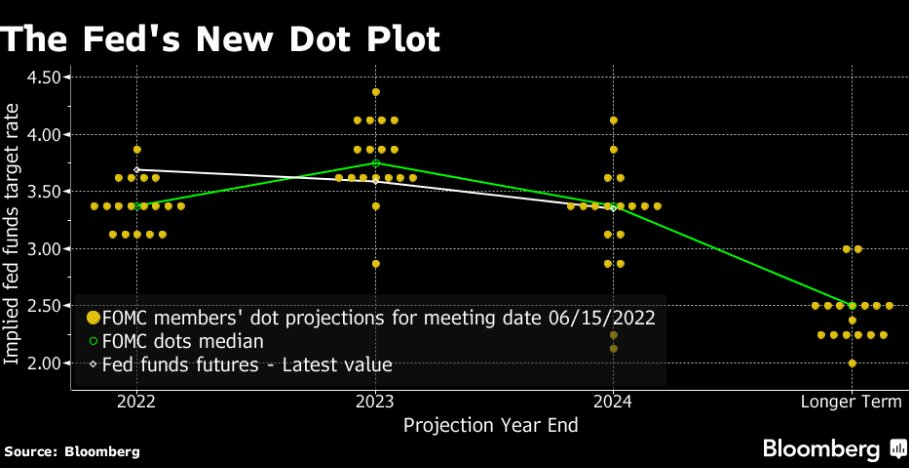

- 点阵图:上调未来三年的基准利率预测至4%、3.8%和3.4%。这意味着在今年剩下的4次会议中还将累计加息175个基点,即平均每次43个基点。2024年将出现降息。

- 新闻发布会:鲍威尔表示加息大幅前置是为了遏制通胀,75个基点不会成为常态,但7月可能有50或75bp的加息幅度。

由于在上周五的通胀公布之后,大幅加息就已经完全被市场计价,再加之鲍威尔排除了未来连续75个基点加息的可能性,决议公布后市场中的恐慌情绪反而有所释放。美债收益率回落、美元指数跌至105下方、美国三大股指受到提振大型科技股领涨、黄金跳升1.3%至1832。

但这种令人疑惑的市场反应能持续多久?

以美股为例,回想一下5月4日美联储加息的当天,标普500猛涨了3%,但此后的5个交易日累计下跌了近9%。3月16日的加息之后,标普同样出现了一段先拉升后砸盘的行情。如果观察目前的利率期货市场,我们可以发现比点阵图更激进的预期。笼罩在美股上方的悲观情绪并没有消散,而黄金与实际利率相比仍然存在高估。

另一个影响股市前景的关键问题在于经济真的能避免硬着陆吗?

要知道在去年,鲍威尔还长时间坚持“通胀暂时论”,这一明显的误判导致了美联储在加息步伐上的滞后。现在的急起直追或许为时已晚,美联储此次的声明中甚至删除了“预计通胀将回到2%的目标”的这一说法。通胀对经济的影响正在浮出水面,上周五跌至历史谷底的消费者信心指数以及昨天不及预期的零售销售就是最新的证明。2年/10年收益率曲线再度逼近倒挂的边缘。

除了美联储,本周其他的主要央行同样也非常抢戏。

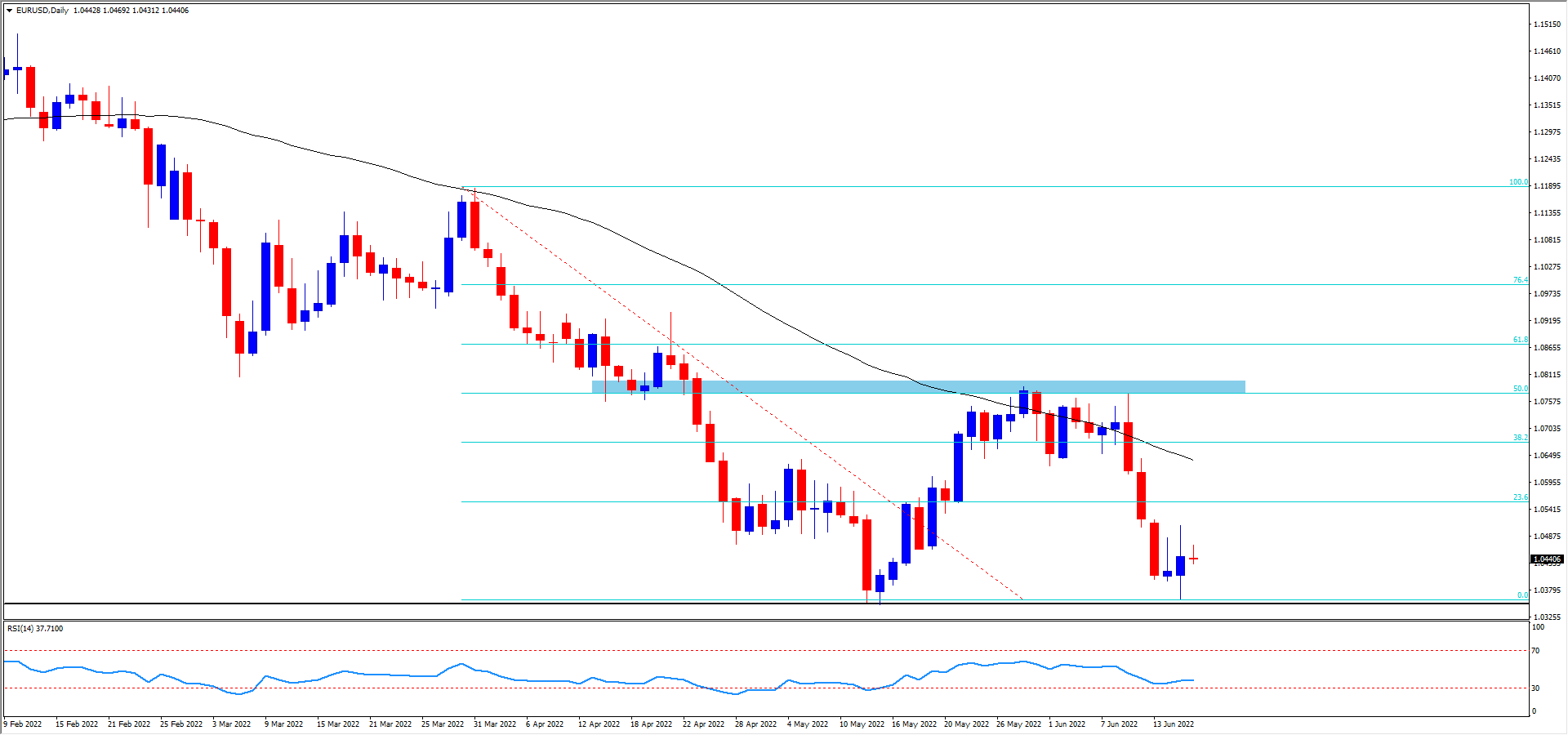

欧洲央行昨天临时召开了紧急会议,宣布将创建新的工具来缓解对新一轮债务危机的担忧,但会议声明中缺乏具体细节,有点雷声大雨点小的感觉,似乎并不足以支撑欧元的持续反弹。目前欧元在年内低点附近挣扎。

EURUSD

英国央行将在今晚公布利率决议,大概率连续第五次加息,但并不能确定是25还是50基点的幅度。英国企图重写《北爱尔兰协定》的决定将给英镑带来不确定性。

日本央行将于明天公布利率决议,重点在于是否会继续坚持其“收益率曲线控制”政策。昨天日本国债期货盘中暴跌并触发熔断机制,促使日本央行再次出手无限量购债,苦苦支撑着其超级宽松的货币政策。若日本央行“一意孤行”,日元预计将继续维持在20多年的低点位置。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

日元再刷20年新低!11连涨是一种什么体验?

日元又崩了!在美元兑日元触及134关口之后,日元从3月初以来已经累计下跌了14%左右!

股价“暴跌”95%! 亚马逊发生了什么?

亚马逊(AMZN)上周五的收盘价为$2447,而本周一收盘来到了$124.79,一个周末股价竟然“蒸发”了95%?

【本周展望】聚焦美国通胀与两大央行决议

经济衰退的预期升温?通胀能否见顶?本周美国CPI数据至关重要!此外,澳洲和欧洲央行还将先后公布利率决议。

美股告别动荡五月 中概股期待突破

熬过了加息和经济衰退的预期,承受住了过山车般的行情,标普和道琼斯五月收官又回到了起点。

【本周展望】衰退警报解除?非农驾到股市何去何从

美股上周报复性反弹,但市场对未来走势仍然存在分歧。本周聚焦非农、PMI等重磅数据,加拿大央行的加息步伐,以及OPEC+的产能决定。

阿里巴巴一飞冲天 未来可期?

昨天阿里巴巴(BABA.US)和百度(BIDU.US)财报公布后美股股价双双飙升超14%!