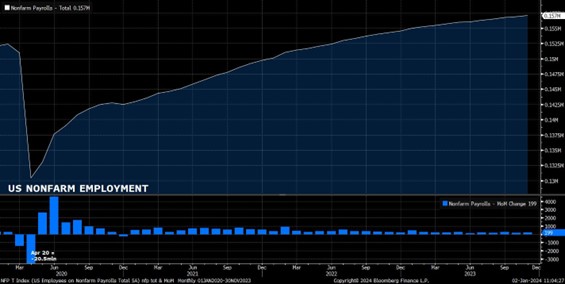

今年第一个重大风险事件对金融市场来说迫在眉睫,美国 12 月就业报告将于周五公布,这将为 2024 年第一个假期缩短的交易周画上句号。在一个月前出现小幅上行意外之后,市场参与者将关注随着围绕“软着陆”的共识继续凝聚,交易员继续对美联储主席鲍威尔在 2023 年底出人意料的鸽派转向做出反应,而劳动力市场预计将以稳健的姿态结束。

2023年最后一个月的非农报告,市场总体预期非农就业人数预计将增长17万,较11月的 19.9万略有降温,但仍代表美国经济周期末期的强劲步伐.

就业人数的领先指标有些好坏参半。调查周初请失业金人数基本保持不变,为 20.6万,但同期持续申请失业救济人数升至一个月高点187.5万,周环比增加 1.4万,这一高点可能代表感恩节期间的数据失真。持续申请失业救济人数可以说是自2021年12月下旬以来的最高水平,这意味着失业者需要更长的时间才能找到新工作。

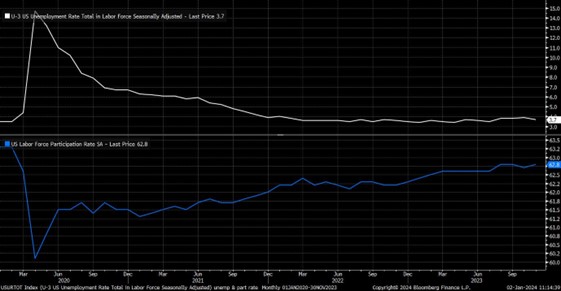

在预估就业数据之前,还必须考虑其他一些重要主题。首先,是圣诞节期间节日招聘的潜在影响,特别是在零售和酒店业。在非农报告的其他部分,预计 12 月份失业率将保持在3.7%不变。

12 月份平均时薪预计环比上涨 0.3%,仅略低于11 月份环比0.4%的涨幅,这是自 7 月份以来的最快增速。劳动力市场依然相对紧张,从而继续对工资构成上行压力。对于金融市场来说,重要的是要通过未来一年的共识以及定价的角度来看待就业报告。如前所述,人预期继续严重倾向于美国经济实现软着陆,即通胀率回到 2% 的目标,而经济产出不会大幅下降,劳动力市场状况也不会急剧恶化。

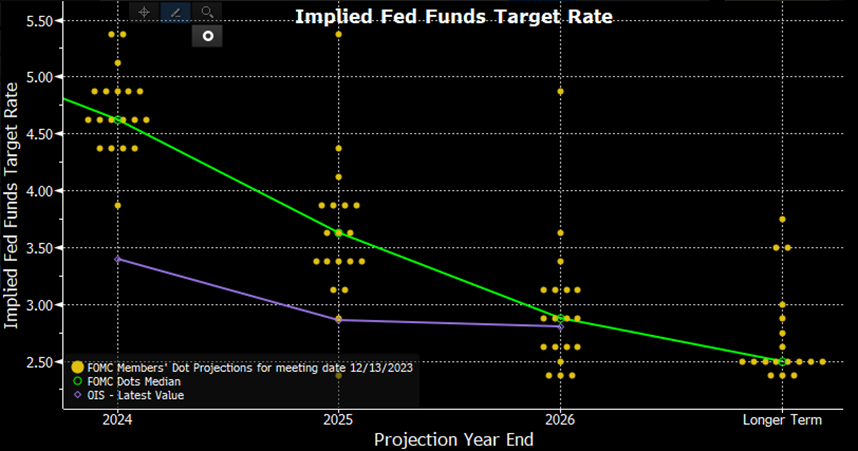

交易员也越来越相信,在鲍威尔主席12月鸽派立场的刺激下,FOMC今年将大幅降低联邦基金利率,OIS 目前暗示明年将降息超过 150 个基点(即 6 次 25 个基点的降息)。和美联储官方预期相比,这个定价确实显得有点过高,尤其是“点阵图”表明宽松幅度仅为一半。

对于美国标普指数而言,2024 年初可能会出现“好消息就是坏消息”的典型案例(反之亦然),乐观的经济数据导致对政策预期的鹰派重新评估,从而对风险较高的资产施加下行压力。尽管如此,从中期来看,“阻力最小的路径”继续走高,标准普尔 500 指数距历史高点仅一步之遥,突破该水平可能会吸引更多多头加入竞争。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

日本央行会议手册——日元的地雷,但不会改变游戏规则

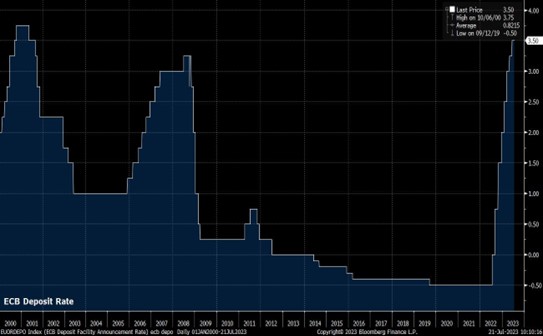

最近的媒体报道引发了人们的预期,即日本央行(BoJ)正在为摆脱非常规货币政策环境做好准备。这实际上意味着日本央行将其政策利率从-0.1%(负利率政策或NIRP)提高至0.0%。

交易员每周策略手册:记录是用来打破的

上周市场平静开局过后,周五美国交易时段看到风险重新活跃。美国ISM制造业指数疲软,仅为47.8,其中新订单和就业子组成部分尤为引人注目。与此同时,美联储成员 Lorie Logan 和 Chris Waller 的评论促使美国国债的强劲反弹,市场预期在2024年将进一步降息。

交易员思考 – 美联储理事Waller阐述了降息路径

美联储理事Waller打开了潘多拉盒子,加速了有关美联储降息的辩论,从而验证了市场对美联储将在整个2024年调整联邦基金利率的高度期望。

交易员一周前瞻:灵活应对我们的交易环境

当我们准备在新的交易周投入战斗时,我们翻看日历,看到重点事件包括美国核心PCE和欧元区通胀、新西兰央行会议、中国PMI以及众多美联储发言人 – 我们重新集结,评估交易环境的同时考虑每个数据发布前后可能出现的巨大波动,通过这些评估来制定我们的交易策略和计划。

英伟达效应:美国股票指数突破新高

英伟达效应席卷全球股市,并为那些看起来可能面临3-5%下跌的市场注入了新的活力。 EU Stoxx、GER40、JPN225以及美国大盘股,包括US30、US500和NAS100指数,都创下了新高。

值得交易员关注的五张图表

US2000 – 小盘股有望突破?