时间安排 – 会议声明于 3 月 19 日 –没有固定时间,但可能在澳大利亚东部时间 (AEDT) 下午 1 点至 4 点之间

最近的媒体报道引发了人们的预期,即日本央行(BoJ)正在为摆脱非常规货币政策环境做好准备。这实际上意味着日本央行将其政策利率从-0.1%(负利率政策或NIRP)提高至0.0%。

还可能正式取消收益率曲线控制(YCC)的 1% 软限制,以及围绕 ETF 等风险资产购买的变化。

资产购买的变化可能会对日本央行不断扩张的资产负债表的轨迹产生影响。

交易者面临的问题是,日本央行的作为/不作为是否对日元和 JPN225 指数构成重大风险事件,这是交易者必须管理的明确考虑因素。

有多种方法可以评估暴露风险

首先,值得注意的是,市场预期可能会根据日本春季工资谈判(3 月 15 日到期)的结果而大幅波动。工会正在推动近 6% 的涨幅,这仍将是 1990 年代以来最大的工资涨幅,尽管我们可能会看到它稳定在接近 5% 的水平。

虽然该数据仅涵盖大型日本企业的工资增长,但它对日本央行的思维过程很重要,因此对市场预期也很重要。

日本利率市场的定价是多少?

我们看到 3 月份日本央行会议的日本掉期定价有 7 个基点加息,详细说明了 70% 的隐含加息机会 10 个基点。 《时事报》最近报道称,如果工资同比增幅“大幅”超过 3.8%,日本央行可能会加息,这对中央定价起到了推动作用。

因此,在所有条件相同的情况下,尽管市场已在一定程度上定价加息 10 个基点,但如果这种情况最终发生,我们仍可能看到日元快速反弹。尽管此举的幅度取决于日本央行的声明,但如果加息,该声明似乎不太可能表明短期内再次加息的紧迫性。

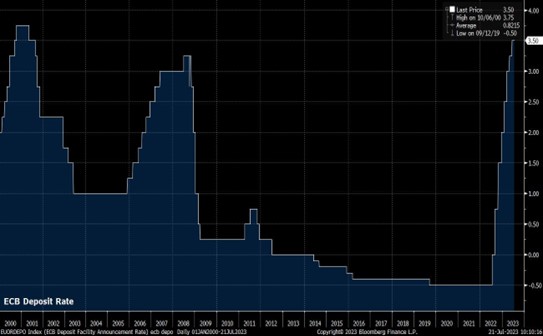

重要的是,象征性地放弃 NIRP 与开始加息周期之间显然存在很大差异,我们在其他 G10 外汇国家都看到过这种情况。

相反,如果日本央行维持政策不变,我们可能会看到日元大幅走低,但四月份的声明可能会再次缓冲跌势。我很清楚,如果日本央行在 3 月份的会议上不改变政策,那么 4 月份的会议上加息的可能性非常大——因此,除非仓位迅速改变,否则 3 月份的会议还是 3 月份的会议真的很重要吗?四月?

根据经济学家的预期,彭博社最近的一项调查详细显示,54% 的受访者(共 50 人)认为 4 月份的会议更有可能加息,尽管这一数字较 1 月份的民意调查有所下降。 38% 的经济学家认为 3 月份的会议是可能的日期,但这一数字可能会增加,具体取决于春季工资谈判的结果。

预期波动——隐含波动率

如果我们观察期权市场,我们会发现美元日元 1 周隐含波动率为 11.5%,这是 12 个月范围的第 43 个百分位,尽管我预计随着我们进入事件风险较大的一周,该波动率将会上升。我们可以通过期权波动率策略(例如跨式期权或宽跨式期权)量化预期走势,并看到本周美元日元的隐含走势(置信度为 68% 的更高或更低)为 210 点 –这表明该时间范围内的交易范围为 149.71 至 145.49。

市场兴趣正在升温

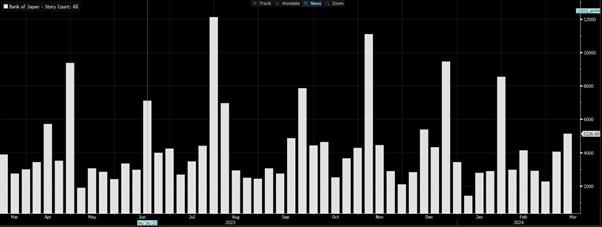

全球媒体每周都会提及“日本央行”

扫描新闻出版物中是否提及“日本央行”,我们发现人们对报道这次会议很感兴趣,尽管报道水平肯定没有达到极端水平,例如我们在 2022 年 12 月看到的情况。通常情况下,对会议的兴趣越大,日元交易者需要管理的大幅波动的可能性更大。

在客户方面,我们看到美元日元交易的双向兴趣良好,日元交叉盘和交易量肯定有所回升,表明对日本央行会议的兴趣有所增加。

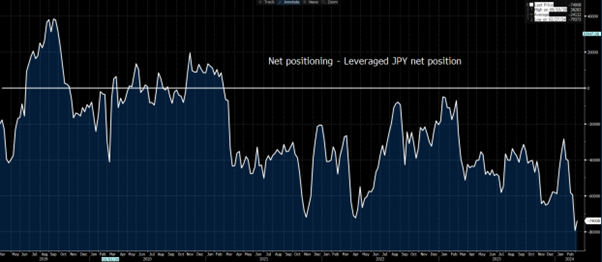

另一个可能影响新闻波动幅度的关键因素是定位。

许多人关注每周交易者承诺(CoT)报告,我们在该报告中看到非商业账户持有的日元头寸处于多年净空头状态。我们还看到一些 78,000 日元期货合约的杠杆社区净空头仓位变动更快——这是 2018 年以来最大的净空头仓位。

也就是说,我总是对每周的 CoT 外汇期货报告持怀疑态度,因为这个数字经常与投资银行流量柜台看到的偏差不一致。

我们可以观察价格走势和技术面,发现自 2 月 23 日以来日元一直在寻找买盘活动,有一些迹象表明交易者正在会议上调整日元空头头寸,特别是兑新西兰元和美元。

总之, 日本央行会议是一个明显的事件风险,交易者需要审查其风险敞口——其中的关键焦点是该行是否打算在本次会议上加息,或者是否暗示将在 4 月份举行加息,尽管还有其他因素需要考虑,例如未来债券购买的隐含水平。日元短期大幅波动的前景是真实存在的,但除非我们看到日本债券市场出现重大波动,并且定价到 2024 年将有更多加息,否则这不会改变日元的游戏规则,美元日元很快就会恢复与美国-日本债券收益率差异保持一致。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易员手册 – 在至暗时刻购入风险资产

本周一个持续受关注的主题是中国市场动向——特别是,中国对做空方采取了几项有针对性的措施。

US500 和 NAS100 再创新高

经过一段交易区间在4800-4660点之间波动的横盘整理时期之后,US500指数终于在上周五突破了这一区间,超过自2022年1月以来设定的盘中和收盘纪录,创下历史新高。这种上涨势头持续到本周,指数一度触及4870点。

值得交易员留意的五张图表

自1月10日以来,JPN225指数的急剧上涨一直吸引着客户的广泛关注,该指数已突破了36,000点大关。

交易员每周指南 – 是时候买入波动性了吗?

随着美国CPI和PPI的发布,市场更加确信美联储的宽松周期将从三月开始,预计从这个起点开始,每次会议都会降息25个基点。

交易员手册 – 让美好的时光继续

就在你开始感觉到风险资产(如股票)可能会进入一个更长时间的下跌期,各位联邦储备银行成员谈论到金融环境的放松减少了降息的需求时,我们看到NAS100、US500和US2000出现了强劲反弹。

对12月美国非农就业报告有何期待?

今年第一个重大风险事件对金融市场来说迫在眉睫,美国 12 月就业报告将于周五公布,这将为 2024 年第一个假期缩短的交易周画上句号。