就算是顶尖的专业投资人,也知道适时止损,退出投资承认错误的必要性。知难而退,可以适可而止。而对于零售交易者而言,无论是日内短线还是持仓多日的中长线布局,止损都应该是任何成功交易过程的支柱。

止损实际上是市价挂单

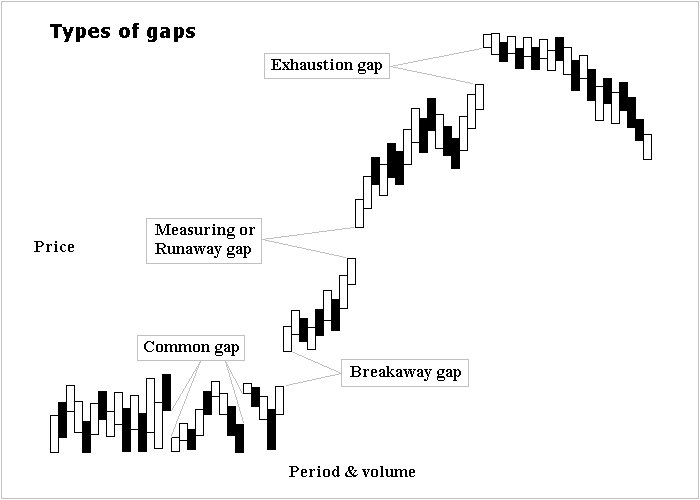

如果标的价格交易到达并击穿指定的止损水平,则终端将向市场发送订单以现行价格平仓。这里可以看到止损是通过击穿价格水平来确定发送平仓信息的时间。当价格波动频繁且发生跳空时,止损也会发生滑点,导致损失有所扩大。因此,作为风险管理工具,设置止损可以限制交易亏损空间,但是这种限制在特殊时期仍存在理想和现实的偏差。例如那些在规模或流动性不足期间进行的交易,或者围绕新闻和数据公布的瞬间(赌数据)开展布局时,价差通常会扩大,发生滑点。

由此看来止损至关重要,尽管止损不总令人满意,但是不设置止损却让人胆战心惊。

以下是小编分享的10条止损戒律,每个交易者都有自己的一套原则,甚至有些交易者不使用止损就可以获利,但是知道止损戒律总比不知道的好。

1.有人说“止损代表错误的离谱程度”?

但更重要的是,开仓价到到止损点的距离代表了投资者愿意在任何一个头寸中承担的风险水平。事先明确了潜在的损失,做好了最坏的准备,可以为整体的策略打下基础。

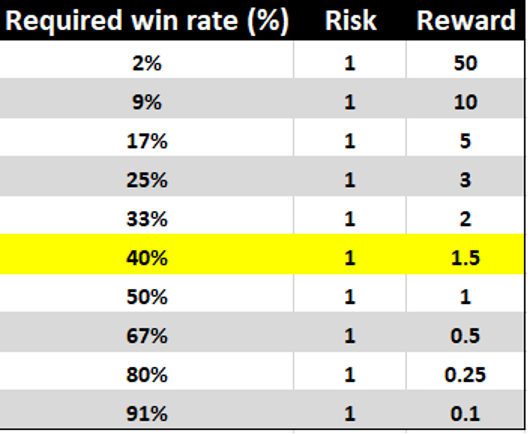

2.如果提前知道了潜在风险,就可以可以专注于理想的利润目标或期望的回报。

这种回报变化取决于策略—如剥头皮可能以高赢率为目标,但回报/风险的比例很差。趋势和震荡短线交易者(持仓4小时之内)可能专注于实现大于1.5 倍 回报/风险的比例,但只有35%到40%的胜率。无论哪种方式,了解自己的风险是关键。

3.不要仅仅因为价位看起来很明显,就盲目地在之前的低点下方或者高点上方设置止损。

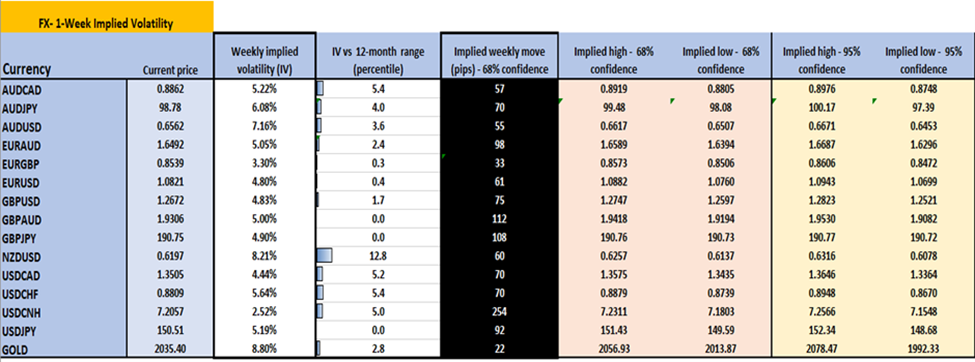

事实上,止损应该是动态的,与产品的波动性相关。如果交易的时间范围内看到波幅扩大,那么止损需要设置在离入场更远的位置。如果交易时间范围内波幅较低(相对于最近的数据),可以设置更严格的止损。

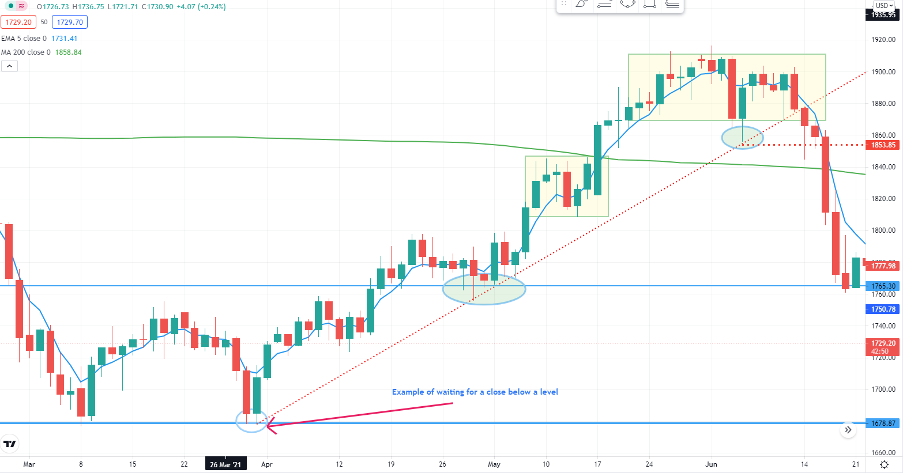

4.手动交易者,尤其是那些在较长时间框架内活跃的交易者,可能会考虑在收盘价高于/低于特定止损水平时,以下一个蜡烛图的开盘价退出交易。

这样使用时机止损,而不是价格止损会带来风险。但是如果能保持对于盘面的时刻关注,这种方法可以很好的预防假突破和下影线的干扰。下图是一个很好的例子——价格在 3 月 31 日创下了更低的低点,但收盘时已经回升远离低点,并在接下来的 44 天内继续上涨 14.2%。

(来源:Tradingview)

5.每笔订单的止损点数不一样也是可取的,因为仓位规模可能不同。

6.在给定止损金额的情况下,仓位所承担的风险程度限制了仓位的大小。止损点数越大,头寸规模越小,反之亦然。正确的头寸规模是让交易者知道自己几斤几两的重要参考。

7.我们可以通过应用ATR、ROC、标准差、Keltner 或布林带等指标来评估波动率和变动。还有许多其他方法可以衡量价格范围,例如ICH云图等。可以利用加载在图表中的技术指标值作为止损的依据。

8.不要纠结于被激活的止损。亏损是一个简单的交易事实。学会接受失败,意识到这一次你没有失去算力量,还有东山再起的机会。

9.快速限制亏损是相对简单的。对于手动交易者而言,困难的部分是持有并从盈利交易中获取最大收益。

10.永远不要变相扩大止损。有的人害怕止损被触发,在下跌行情当中的多头仓位止损不断地下移,这其实是自欺欺人的做法。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易者每周策略手册:长期事件风险,短期睡眠

本周市场将活跃起来,对一系列令人难以置信的一级事件风险的结果做出反应,大约有 14 次央行会议,其中包括 6 次 G10 央行会议,以及众多新兴市场央行会议。

日本央行会议手册——日元的地雷,但不会改变游戏规则

最近的媒体报道引发了人们的预期,即日本央行(BoJ)正在为摆脱非常规货币政策环境做好准备。这实际上意味着日本央行将其政策利率从-0.1%(负利率政策或NIRP)提高至0.0%。

交易员每周策略手册:记录是用来打破的

上周市场平静开局过后,周五美国交易时段看到风险重新活跃。美国ISM制造业指数疲软,仅为47.8,其中新订单和就业子组成部分尤为引人注目。与此同时,美联储成员 Lorie Logan 和 Chris Waller 的评论促使美国国债的强劲反弹,市场预期在2024年将进一步降息。

交易员思考 – 美联储理事Waller阐述了降息路径

美联储理事Waller打开了潘多拉盒子,加速了有关美联储降息的辩论,从而验证了市场对美联储将在整个2024年调整联邦基金利率的高度期望。

交易员一周前瞻:灵活应对我们的交易环境

当我们准备在新的交易周投入战斗时,我们翻看日历,看到重点事件包括美国核心PCE和欧元区通胀、新西兰央行会议、中国PMI以及众多美联储发言人 – 我们重新集结,评估交易环境的同时考虑每个数据发布前后可能出现的巨大波动,通过这些评估来制定我们的交易策略和计划。

英伟达效应:美国股票指数突破新高

英伟达效应席卷全球股市,并为那些看起来可能面临3-5%下跌的市场注入了新的活力。 EU Stoxx、GER40、JPN225以及美国大盘股,包括US30、US500和NAS100指数,都创下了新高。