避险货币的定义与重要性

所谓避险货币,是指在金融市场波动、地缘政治紧张或经济不确定性加剧时,投资者纷纷放弃风险资产而转向持有的货币。这类货币通常具备低利率、庞大的国际资产净头寸、成熟且流动性充足的金融市场,以及相对稳定的经济和政治环境。

需要注意的是,避险的核心在于规避资产贬值的风险,而不是物理意义上的风险。避险货币对应的国家经济状况不一定要飞速发展,长期停滞不前也是一种稳定。避险货币的升值和贬值更容易受市场情绪影响,而非自身货币政策。事实上,某个货币成为避险货币,自身基准利率变化次数少也是重要原因。

日元(JPY):被动避险的典型代表

1. 日元成为避险货币的原因

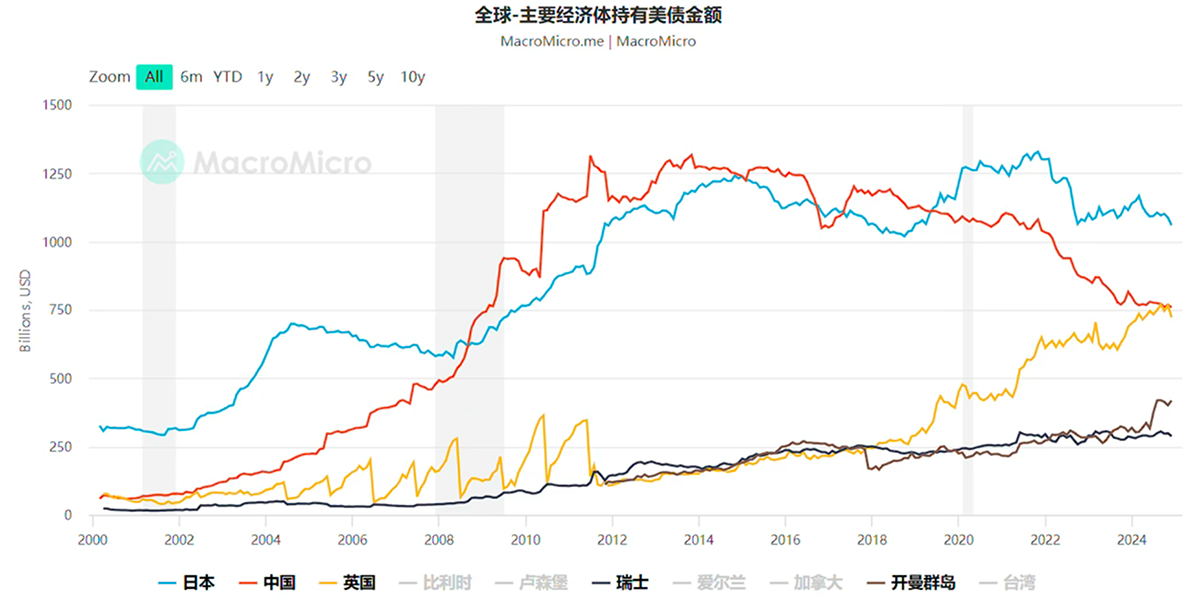

- 庞大的海外资产与资金回流日本是全球最大的债权国之一,拥有庞大的海外净资产。每当全球金融市场动荡时,日本投资者倾向于将海外资产变现并回流国内,从而增加对日元的需求,推动日元升值。

在政府债券的范畴上,目前日本已经超过中国成为美国国债最大持有国。

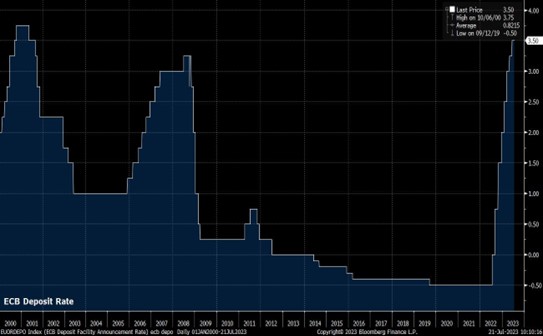

- 套息交易与利差因素日本长期维持低利率甚至负利率政策,使得日元成为套息交易的主要融资货币。投资者借入低成本的日元,然后转为基准利率更高的货币。投资于高收益资产。当风险事件发生时,高收益资产遭遇抛售,而投资者被迫平仓套息交易。资金迅速回流日本,货币转换为日元,从而推动日元升值。

- 发达的金融市场与高流动性日本拥有一个成熟而庞大的金融市场,国内资金充裕且国际上日元交易活跃。这种高度流动性使得日元在市场波动中成为有效的风险对冲工具。

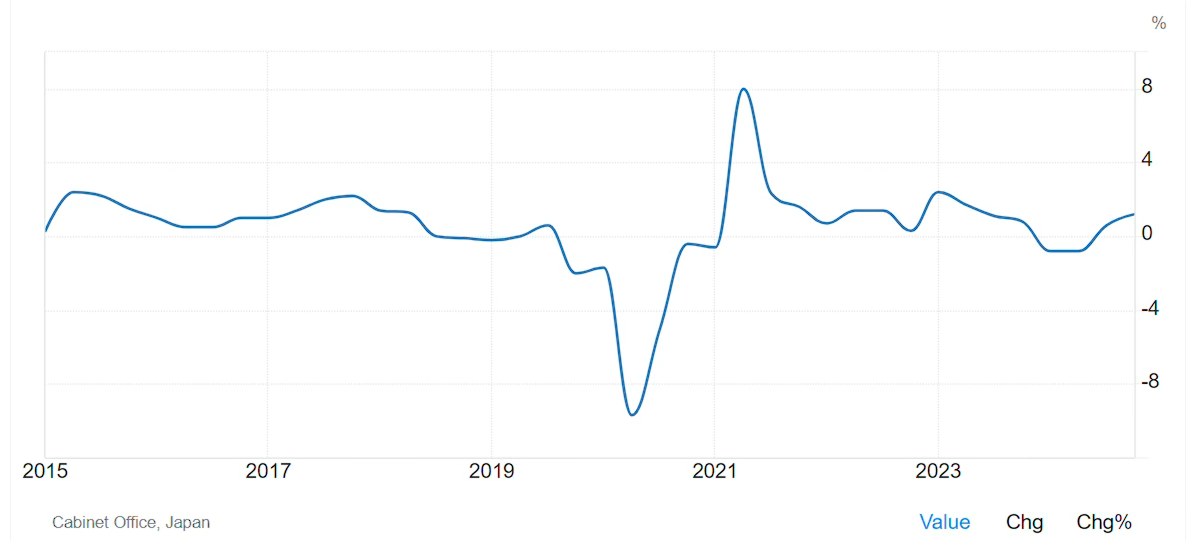

- 经济稳定与市场信心日本经济长期保持稳定(不增长也是稳定),金融市场发达,且地处岛国受政治影响较小,这些因素使得日元在全球经济动荡中表现出较强的避险属性。

除了2020年和2021年第二季度的疫情基数因素,过去十年来日本GDP同比增速最强的时候也仅为2.4%。

2. 日元的避险走势案例

- 2008年全球金融危机2008年金融危机爆发后,全球金融市场陷入混乱,股市暴跌,投资者恐慌情绪蔓延。在此期间,日元兑美元汇率从2008年初的约110日元兑1美元,升值至2008年底的约90日元兑1美元,升值幅度超过18%。

- 2020年新冠疫情疫情初期,全球市场动荡不安,VIX指数飙升至历史高位。日元再次表现出强烈的避险属性,兑美元汇率在2020年3月一度升值至约102日元兑1美元,较疫情前升值约6%。

瑞士法郎(CHF):中立与稳定的避险选择

1. 瑞郎成为避险货币的原因

- 永久中立国地位

瑞士是永久中立国,历史上未受两次世界大战的波及,其发展不易受到国际政治环境的影响。这种独特的地缘政治优势使得瑞郎在战争或地缘政治冲突中表现出极强的避险属性。 - 独立的货币政策与金融体系

瑞士央行独立性强,货币政策稳健,且瑞士银行体系以严格的保密制度和强大的稳定性著称。这些因素为瑞郎提供了坚实的支撑。 - 充足的黄金储备

瑞士拥有充足的黄金储备,这为其货币价值提供了有力支持,进一步增强了瑞郎的避险属性。在2023年,包括官方和民间的黄金储备在内,瑞士排名全球第三,而排名第一的是美国。 - 经济稳定与高流动性

瑞士经济稳定,金融市场高度发达,瑞郎在国际市场上具有较高的流动性和交易活跃度。

2. 瑞郎的避险走势案例

- 2011年欧债危机

欧债危机爆发后,欧洲金融市场动荡不安,投资者对欧元区经济前景担忧加剧。瑞郎兑欧元汇率在此期间大幅升值,一度达到1欧元兑1.03瑞郎的历史高位。

尽管全球经济格局正在发生变化,传统避险货币的地位可能面临挑战,但日元和瑞郎凭借各自的独特优势,仍将在对冲市场波动中发挥重要作用。日元依托低利率环境与套息交易机制,而瑞郎则得益于其中立的地位和稳健的金融体系。这些因素使得两者在全球不确定性加剧时,吸引避险资金的流入。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

值得交易员关注的五张图表

US2000 – 小盘股有望突破?

交易员每周策略手册:创纪录水平后出现交易波动

今天的交易员手册中,我们将探讨:市场监控 – 新交易周的广泛跨市场设定和平台,雷达上的关键事件风险以及风险倾向,值得注意的财报、央行讲话和利率定价

交易者雷达上的五张图表

随着美国经济数据持续超出预期,而美联储对即将到来的加息持谨慎态度,我们看到美国国债相对于德国国债的收益溢价不断扩大。

澳洲联储(RBA)将在五月加入降息行列

澳大利亚第四季度CPI同比增长4.1%,修剪均值指标同比增长4.2% – 这两者都明显低于经济学家的中值预测,而且重要的是低于澳洲联储对两个指标均为4.5%的预测。

风险管理者 – 关注美国财政部的季度再融资公告

尽管US500和NAS100指数持续上涨,VIX指数保持在13%以下,我们仍在思考什么可能会扰乱这一风险上涨行情。

交易员手册 – 在至暗时刻购入风险资产

本周一个持续受关注的主题是中国市场动向——特别是,中国对做空方采取了几项有针对性的措施。