欧元兑美元目前汇集了很多交易者关注的眼球,欧元近期的反弹也不断引诱了许多多头的参与。但是过去2年间EUR/USD曾多次短线反弹的情况仍印刻在多头人士伤心的记忆当中,这次有什么不同呢?本期文章将从持仓数据,经济和政策,以及技术面上分析

COT持仓报告出现了这一幕

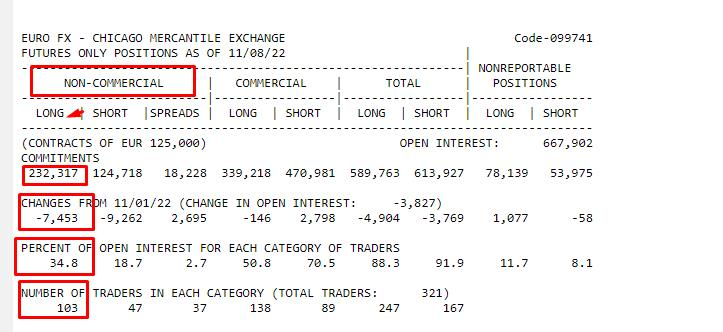

美国交易所需要定期向美国监管机CFTC汇报持仓数据,至少包括20个或者更多机构持有的高于报告水平的数据。COT持仓报告在美国时间的每周五下午三点更新,数据反应的是每个星期二的未平仓头寸。考虑到套期保值的存在,非商业性净持仓更具有参考意义。由于机构投资者往往提前布局,所以COT非商业净持仓数据既有物理意义上的延迟,又有投资前瞻性。

COT非商业净持仓最新一期报告显示非商业性大型商业机构账户持有约10.6万手合约的欧元净多头头寸,是自2021年年中押注多头最多的一次。

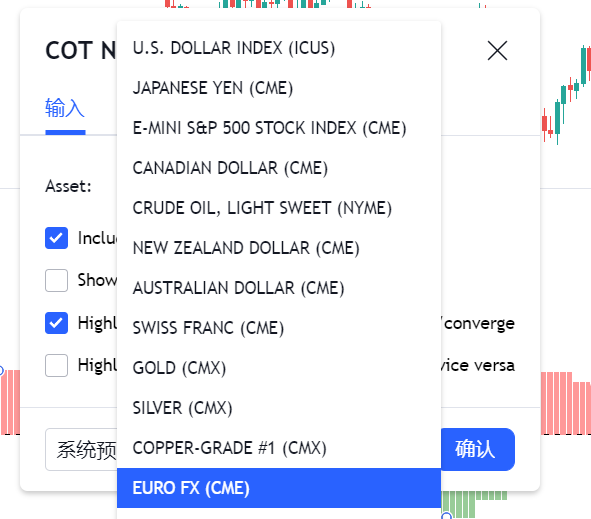

可以利用TradingView平台上添加Noncommercial Net Position指标,并将Asset设置为EUROFX就可以直接在走势图当中添加持仓数据。

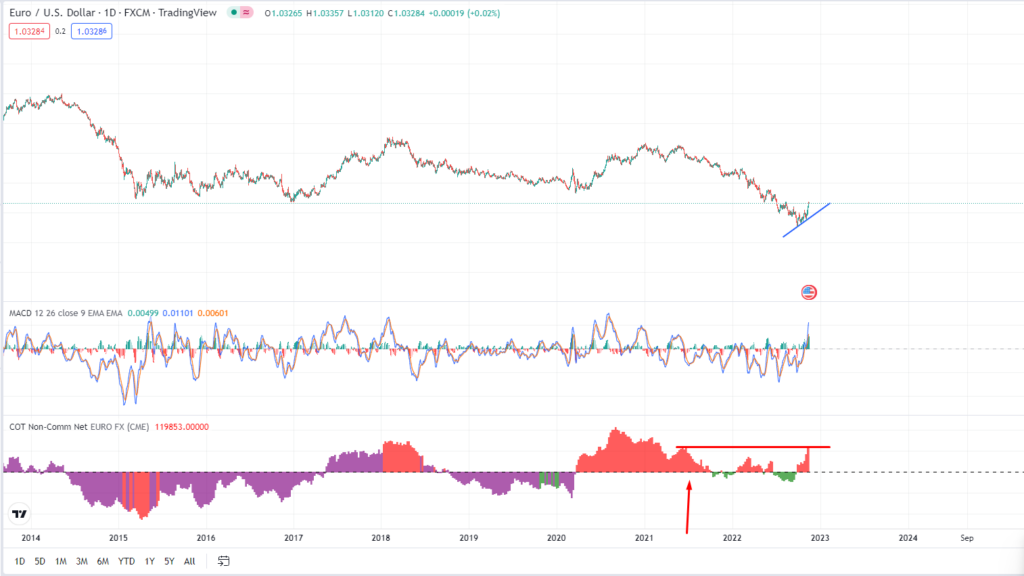

这次非商业净持仓数据属于什么水平呢?可以增加水平线,发现欧元该轮的上升动能之强,有别于过去一年的盘整。

类似当下欧元兑美元下跌的反转局势也曾在2020年年初和2017年年初出现过。下图可见,随着COT的净多头头寸仓位的持仓增加,最终逆转了欧元兑美元的下跌趋势。

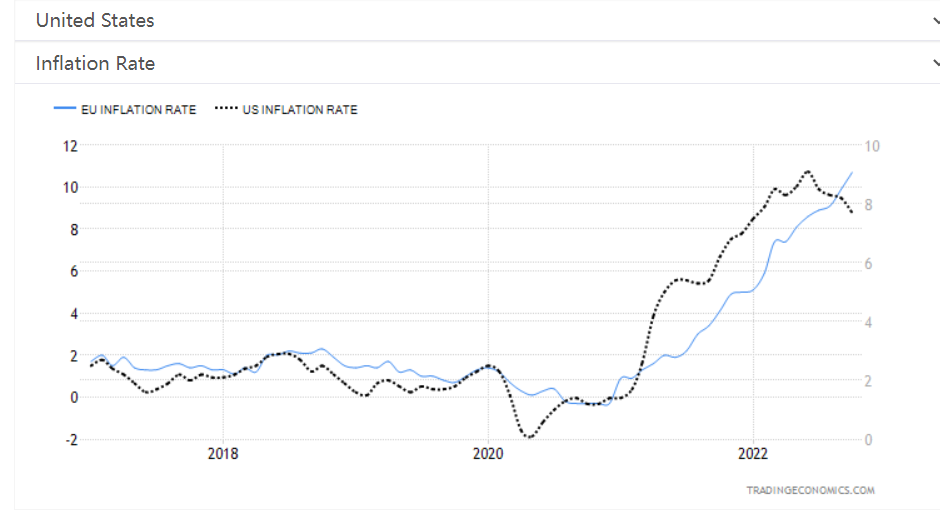

美欧通胀现背离

通胀上的数据走势差异也给欧元兑美元的反转埋下了伏笔。要知道无论是欧央行还是美联储,货币政策的目标都包含了维持物价稳定。现在都处于高通胀水平,但是问题是对于这两个央行而言,自己地区内的通胀水平是否到了拐点?2022年10月欧洲的通货膨胀率录得10.7%,远高于欧央行目标通胀值2%,且没有拐头向下迹象。这背后是新冠疫情后对经济恢复的需求、粮食价格的上涨、供应短缺以及之前欧元大幅贬值带来的输入性通胀导致的。

反观美国,在上周公布的物价数据当中,通胀同比上涨7.7%,较前值8.2%大幅回落;并且核心通胀也出现了明显的拐点。将两个地区的通胀同比变动一对比,就会发现欧元区和美国的物价变动形成了背离!

(蓝色线段为欧元区通胀年率,黑色为美国通胀年率)

在具体政策上,欧洲央行宣布自2022年11月2日起,加息75个基点至2%。反观美国,在14日,美联储副主席布雷纳得就出来“吹风”。布雷纳德表示:“加息带给经济的影响可能会有滞后,而且这种累积的紧缩带来的影响需要一些时间才能表现出来。只要我们继续确保拥有降低通胀的能力,转向更加审慎和更加依赖数据的利率调整节奏是有意义的。”

审慎和依赖数据这类的词汇几乎可以暗示美联储12月将减小加息的幅度,并且未来加息节奏应该会放缓。这就和欧央行的政策形成了一鹰一鸽的鲜明对比。因此从经济数据以及官员讲话显示的政策拐点来看,欧元兑美元的春天似乎不远

春天在哪里

如果说基本面可以让人发觉EUR/USD的春天快来了,那技术面则是让不同策略的交易者根据图表信号来判断春天在哪里。技术面上,欧元兑美元目前在1.0405附近波动,突破1.0335的阻力位,,下一步恐探测5月高点1.0790。值得注意的是,6月末的高点位于1.0615,可能在欧元兑美元升向理论目标位时充当阻力位。总体上,长线的上升动能强劲。EUR/USD日图的MACD技术指标显示,目前价位的上升动能高于过去1.5年的水平。

所以如果说近期EUR/USD的走势有何不同,你会发现MACD出现了过去一年半未曾出现的状态,那么春天究竟在哪里呢?不知道你的心里有答案了吗

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

中国经济:曙光初现,风险仍存

随着科技板块强势崛起并带动相关资产走高,市场对中国经济的预期正从“日本化是中国的唯一宿命”转向“中国在AI领域仍有突破机会”。然而,在经济数据释放复杂信号、结构性挑战依然突出的背景下,全国人大推出的一系列刺激政策能否真正奏效,仍是市场关注的焦点。

日经225:关税阴影下的压力与突围

作为日本股市最具代表性的指数之一,日经225不仅反映了日本经济的发展脉络,也间接体现出全球资本市场的风云变幻。近年来,全球经济环境、贸易政策波动以及国内结构性改革共同作用,使得日经指数呈现出复杂而多元的走势。

避险货币:日元与瑞郎的避险逻辑与走势分析

在美国关税政策摇摆和地缘政治发展难以定价的背景下,避险货币的重要性愈发凸显。日元和瑞士法郎作为传统避险货币,凭借其独特的经济、金融和制度背景,成为动荡时期投资者的重要选择。

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。