上周四凌晨,美联储加息25个基点至4.75%-5%之间。实际上,在前期文章我们已经指出,美联储加息50个基点的可能性你随着硅谷银行等危机的爆发已经荡然无存,加息25个基点可以看作是中庸之道。提及未来加息的路径,美联储直白的表示并不确定,在很大程度上取决于未来的相关数据。由此可见,美联储从引导加息预期蜕变为“看情况”采取行动,也是承认了加息与否的灵活空间很大。

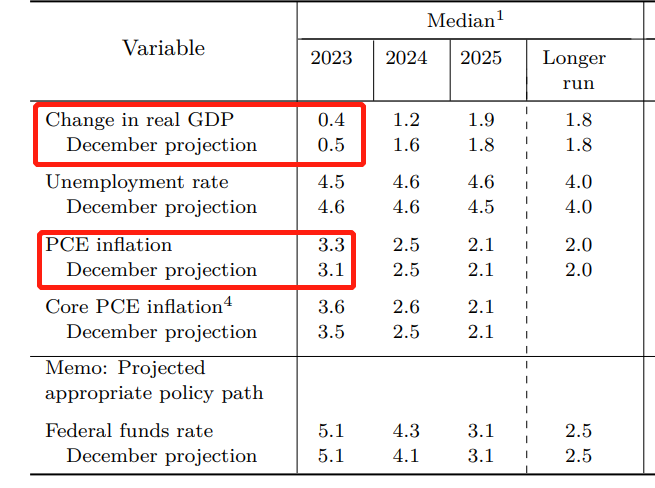

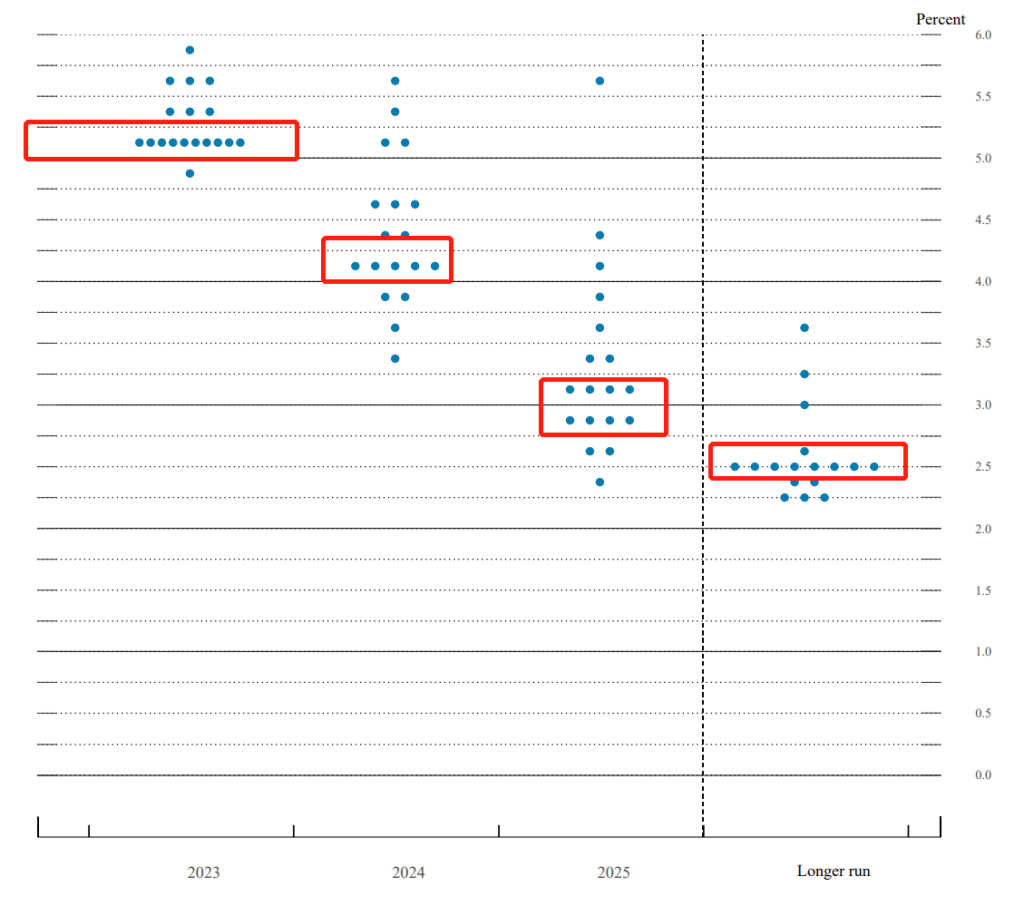

作为季度会议,点阵图和经济预测数据的调整也是看点。从会后发布的材料来看,2023年美国GDP增速下调至0.4%,核心PCE通胀数据上调至3.6%。在新闻发布会上,鲍威尔也坦白承认较高的利率和较慢的经济增长正在对美国企业产生拖累效果。对于未来的加息空间上,2023年最新的点阵图预期在5.0%-5.25%之间。也就是这次加息结束之后,预期还有一次加息25个基点。值得注意的是2024-2025年的利率中枢预测,相较于2023年明显降低,说明明年降息概率大于加息概率。

从走势图上看,自2月至硅谷银行危机之前,美元指数由于加息50个基点的概率上升而走强。硅谷银行危机之后,随着加息减弱为25个基点预期占据上风而下降。从目前美联储预期来看,若没有爆发大规模流动性危机情况下,美元指数风险偏向下行。2月至3月的反弹中,美元指数没有触及下跌行情的38.2%斐波那契回撤位置,说明反弹力度弱,技术层面上延续下行概率较大。

在美国股指当中,理应受伤最深的科技股指数NAS100在最近却反弹的厉害,这或许是受到了加息预期大幅降低以及利空出尽变利好的影响。四小时图中,若忽略引线的存在,可以发现一个W底形态,2月至今的走势图形成调整旗型结构并向上突破。因此,可以留意12814关口能否被强烈突破

硅谷银行危机是否在美国蔓延对于美元指数和美股走势都相当关键。市场也格外关注美联储的看法。

在3月份议会议后的发布会上,鲍威尔强调,硅谷银行破产是一个例外,美国银行体系不存在广泛的弱点。在利率走高的时候,包括银行在内的各类公司面临利率风险并不奇怪,硅谷银行挤兑的速度与我们过去所见的非常不同,硅谷银行出现挤兑的速度表明可能需要进行监管和监督方面的改变。

本周二晚间十点,美联储另一位理事巴尔(Michael Barr)讲出席美国参议院银行委员会就硅谷银行事件举行听证会。这位巴尔是2022年现任总统拜登提名的,负责美联储监管业务的副主席。巴尔曾在奥巴马政府期间担任美国财政部负责金融机构的助理部长,他于2010年帮助设计了《多德-弗兰克法案》。因此巴尔应该可以代表美联储内部的广泛意见,并且还略含有民主党对于此类事件的监管色彩。除了美国国会会举办听证会,英国国会也会在周二16:45分举行听证会,英国央行行长贝利、副行长伍兹和拉姆斯登会参加。

本周五会公布美国2月份核心PCE通胀, 通货膨胀暂时被银行信贷数据、存款和货币市场流量所取代,除非这个核心 PCE 表现出色/不理想,否则对市场的影响可能有限。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

中国经济:曙光初现,风险仍存

随着科技板块强势崛起并带动相关资产走高,市场对中国经济的预期正从“日本化是中国的唯一宿命”转向“中国在AI领域仍有突破机会”。然而,在经济数据释放复杂信号、结构性挑战依然突出的背景下,全国人大推出的一系列刺激政策能否真正奏效,仍是市场关注的焦点。

日经225:关税阴影下的压力与突围

作为日本股市最具代表性的指数之一,日经225不仅反映了日本经济的发展脉络,也间接体现出全球资本市场的风云变幻。近年来,全球经济环境、贸易政策波动以及国内结构性改革共同作用,使得日经指数呈现出复杂而多元的走势。

避险货币:日元与瑞郎的避险逻辑与走势分析

在美国关税政策摇摆和地缘政治发展难以定价的背景下,避险货币的重要性愈发凸显。日元和瑞士法郎作为传统避险货币,凭借其独特的经济、金融和制度背景,成为动荡时期投资者的重要选择。

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。