•

美国4月PPI同比增速从前值11.5%放缓至11%,同样的情况也出现在周三的CPI数据中,通胀似乎出现了见顶的迹象,这让刚刚获得连任的鲍威尔暂时无需采用更为激进的加息策略,他再次强调未来两次会议上50个基点的加息是合适的。但货币市场中,美元仍然势不可挡。

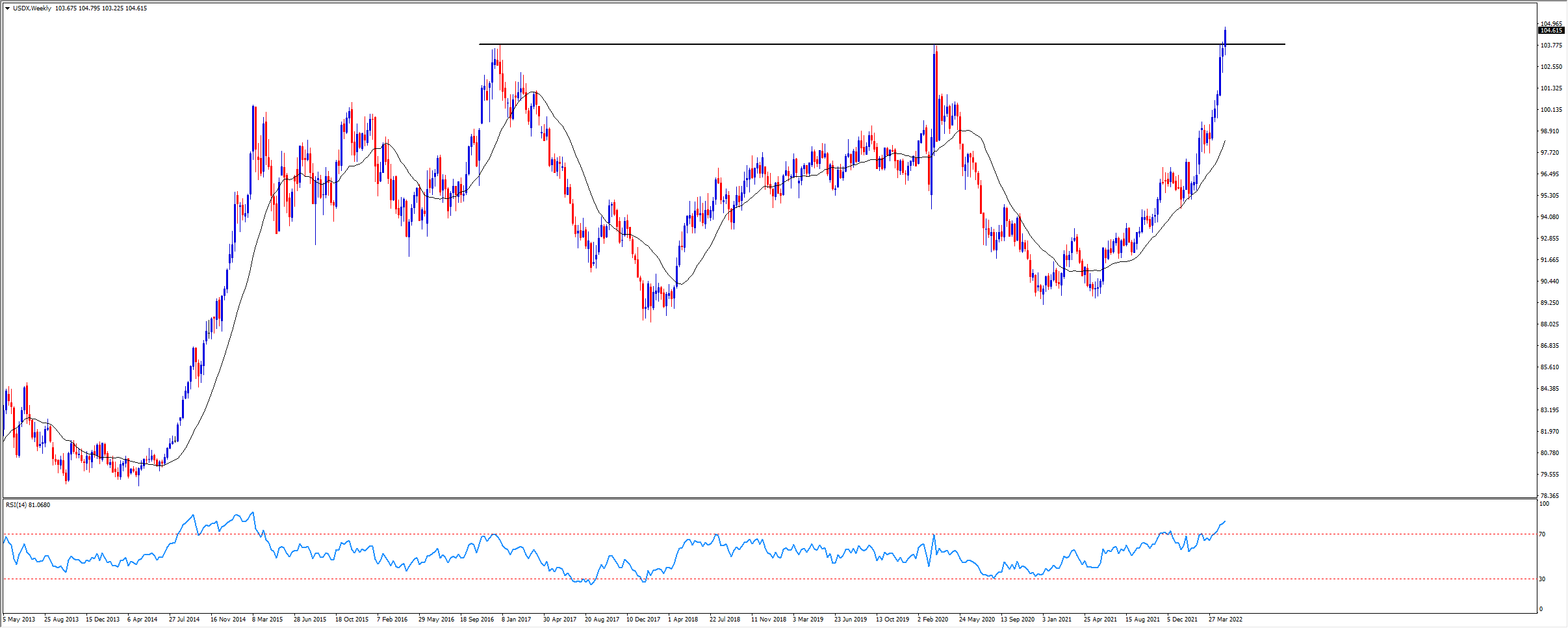

美元

美元指数(USDX)周线图

美元指数突破了104,再次刷新了20年来的新高。过去一年上涨了15%,今年累计涨幅8%。美联储货币政策的收紧自然是推高美元的重要原因,但即使最近几个交易日加息预期降温且收益率连续回落,资金仍在疯狂涌入美元,体现出对于经济衰退、战争、和股市下跌等因素的对冲需求。除非看到通胀进一步回落的明确信号,否则美元强势还将延续。

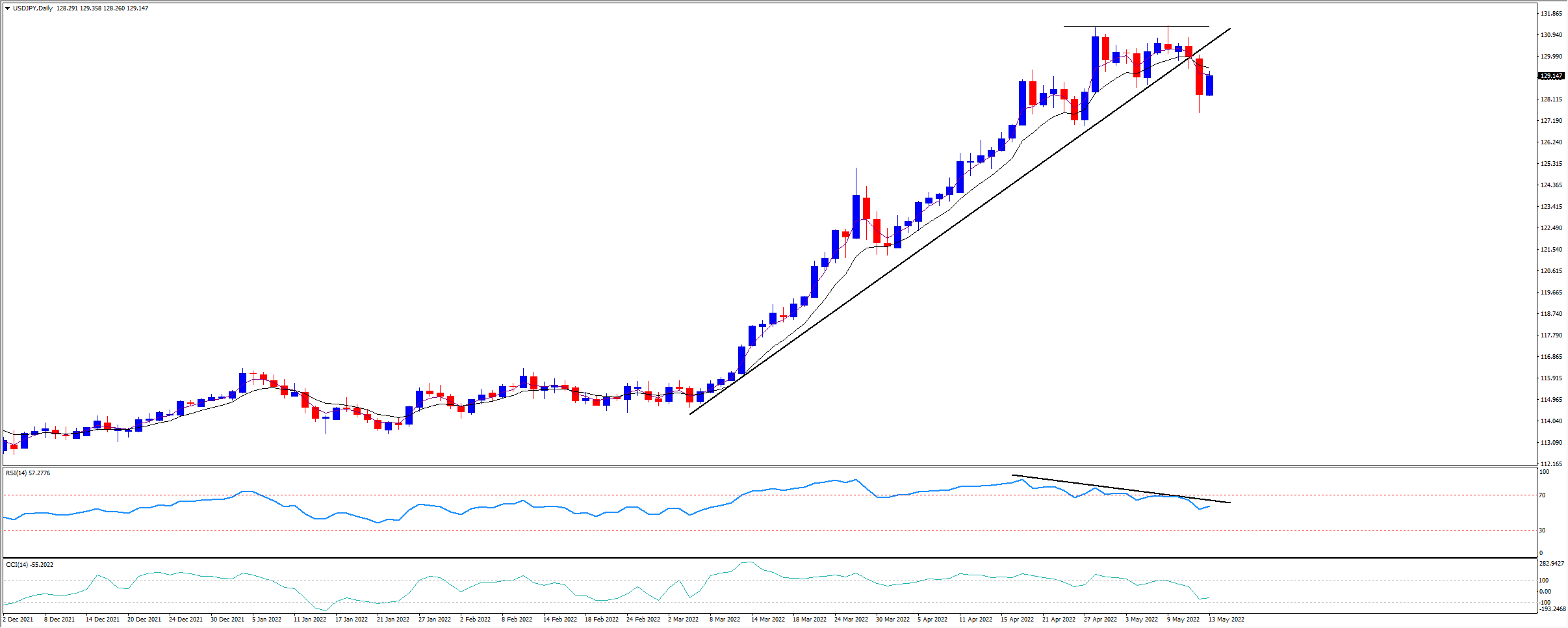

日元

USDJPY

日元从3月初以来一度贬值超过14%,期间有过一波连续13天的下跌。在资金回流美国的同时,日本央行坚定不移的将10年期国债收益率压低在0.25%下方,加速了日元的抛售。但目前来看,131.30附近形成了双顶形态,3天EMA向下穿越了8EMA,且RSI指标出现顶背离,USDJPY或许将迎来反转。

日元周四兑美元在内的所有主要货币都录得涨幅,显现出传统避险货币的属性。瑞郎有着相似的行情,自2019年以来兑美元首次触及平价。

欧元

EURUSD

欧元目前已经跌至1.0382,是2017年以来最的最低水平,今年累计下挫8%。欧洲是此次战争中除了俄乌双方之外最大的受害者。政治正确让欧洲付出了太多经济代价。能源危机、难民、通胀、欧盟内部分歧等让欧元难逃被抛售的命运。更糟糕的是,战争和制裁措施短时间内看不到妥善解决的希望。芬兰申请加入北约,或许又为下一轮”冲突“埋下了隐患。欧元短线的反弹或将成为空头的机会。欧洲央行加息才能真正的帮助欧元止跌,但这最快也要到7月份了。

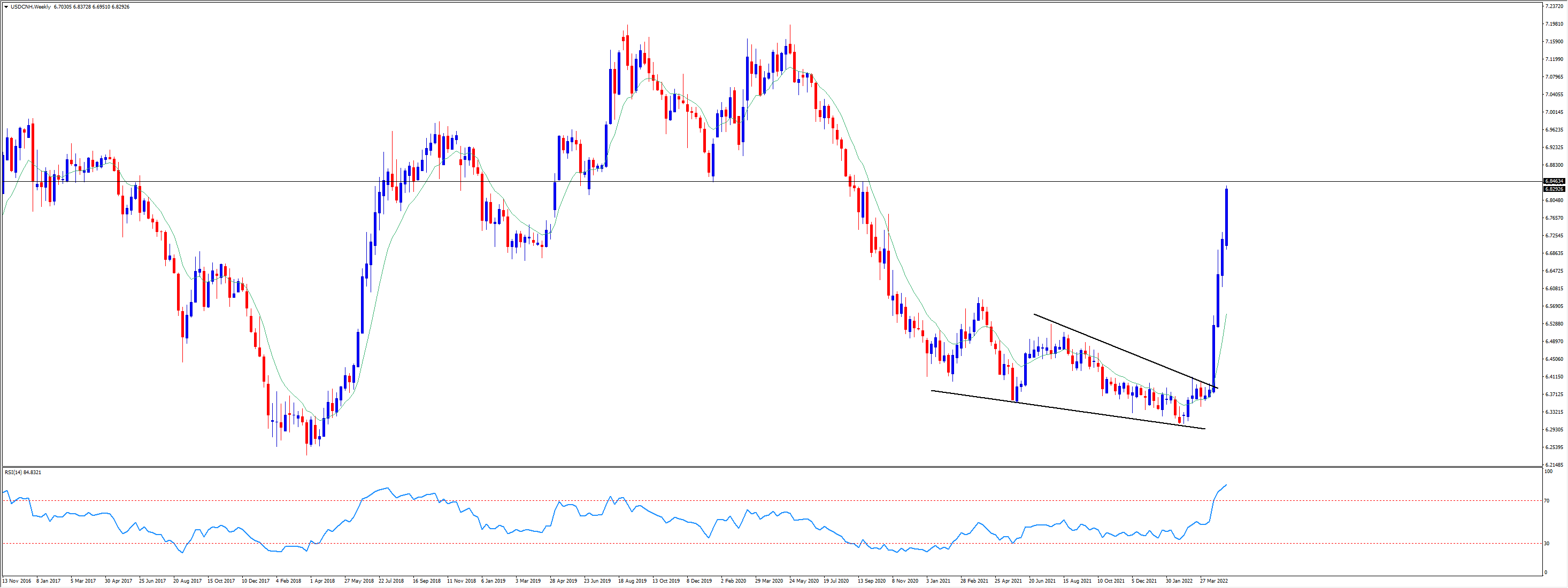

人民币

USDCNH周线图

人民币单边下跌的行情还在延续,今年以来兑美元累计下挫7%,周四跌破6.80关口。短期来看还存在继续贬值的空间。首先是中美不同的基本面和货币政策引发的资本外流;其次,弱势货币有利于出口,而刺激出口是目前为数不多的可以快速拉动经济的有效方法;另外,人民币汇率指数(兑一篮子货币)基本与年初持平,人民币本身跌幅也不及美元指数的涨幅,这都意味着短期还存在贬值的空间,而央行似乎正在通过中间价引导这一趋势。6.85附近是下一个关键水平,若快速逼近7的整数关口或将引发央行的干预。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

美阻止银行危机蔓延,市场焦点转到物价数据

美联储与美国财政部和FDIC采取联合行动,祭出了比存款保险覆盖范围还广的措施,账户持有人周一将可以动用所有存款。

美国加息步入尾声,日本央行却快hold不住了

日央行去年底上调收益率曲线控制YCC目标,从0.25%上限调整至0.5%。但是最近10年期日本国债收益率依然顶在0.5%的新上限

ChatGPT推动微软股价上涨, 纳斯达克100指数前景如何

虽然最近的大部分走势是由低质量股票推动的,但大型科技股再次显示出真正的领导地位

阿里巴巴将公布第三季度财报,纳斯达克金龙指数能飞多久

NASDAQ Golden Dragon纳斯达克金龙指数追踪其普通股在美国公开交易且大部分业务在中国境内开展的公司的股价

非农数据无碍美元走低,这一货币出现大幅下跌

美元指数几乎完全回吐了非农数据带来的涨幅。跌破104.50。甚至出现了在小时图级别当中的回踩阻力位并继续下行的迹象

每周技术看市,从基本面落实到技术面

•做好交易准备了吗?...