经历了5月的调整之后,美/日最近再次启动了单边行情。此轮日元汇率重挫的原因和3-4月的背景基本相同。

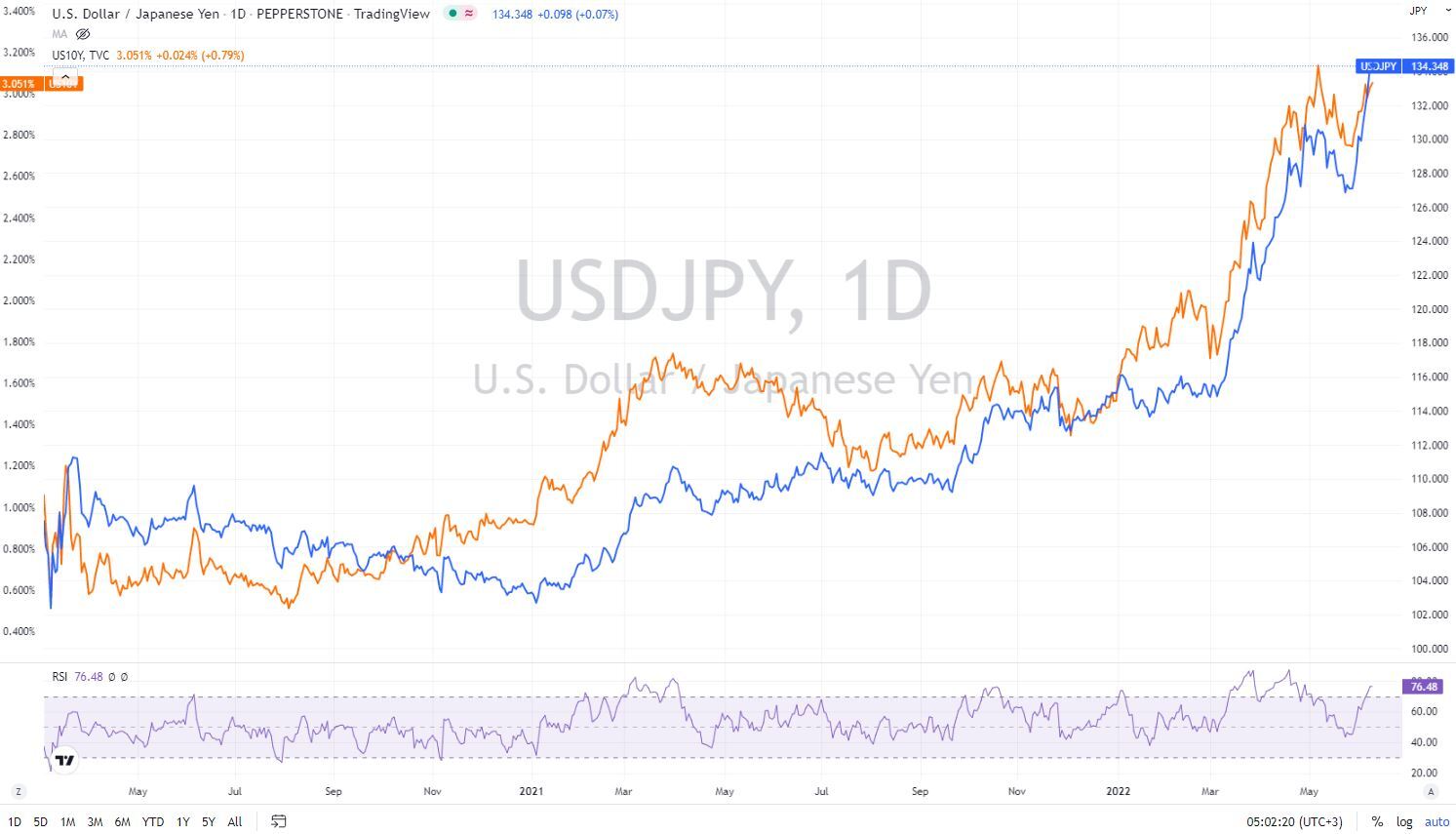

首先就是日本和美国的货币政策差异。众所周知,美联储目前正在纠结的以多快的步伐进行50个基点的加息,以及什么时候尽快将利率推升至中性水平(3%上下)?而与此同时,日本央行却坚定不移的走在宽松的道路上。随着两家央行的鹰/鸽差异愈发明显,两国基准利率也逐渐拉大,这也解释了资本流出日元且美元强劲的原因。10年期美债收益率再次攀上3%,成为了美/日上行的重要推动力。

美/日(蓝)vs 10年期美债收益率(黄)

另外一个不可忽略的因素是油价。WTI和布伦特原油目前都在120美元上方运行,各机构纷纷上调预测至130甚至150美元。作为能源进口国,持续的高油价显然恶化了日本的贸易收支状况,这同样令日元承压。

虽然技术指标呈现出超买信号,但明天的美国CPI数据(若居高不下)或许能为当前的美/日走势再添一把火,汇价现在距离2020年初的高点135仅咫尺之遥,再次触及或许只是时间问题。

对普通人来说,日元贬值的一大好处就是旅游变得更为便宜了(虽然离我们还很遥远)。日本已经决定从6月10日起有限度的开放入境游,不过初期仅限于旅游团。

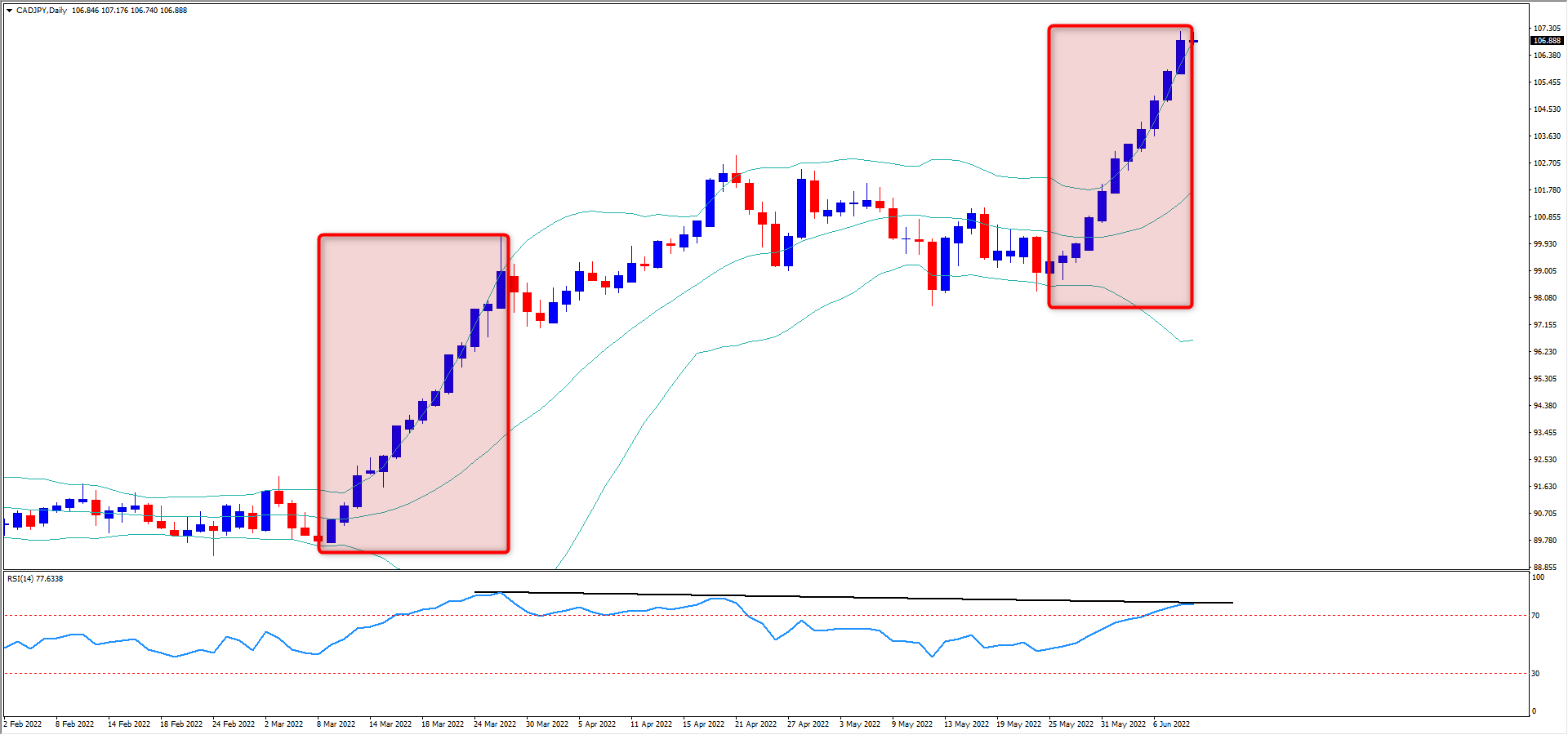

如果你是趋势交易者,那在过去9天中录得8天上涨的美/日还不是最为强劲的。在交叉货币对中,EURJPY连续10天上涨,来到了2015年来最高。GBPJPY和CADJPY都完成了11连涨,分别飙升至了2016年和2008年以来的最高水平!

虽然越来越临近转折点,但短线来看这样的势头或许还能延续(短期均线仍旧运行在长期均线上方)。以CADJPY为例,在3月曾经一度连续14天拉升,最后一天的蜡烛图实体放大且留下较长的上影线。这次汇价有没有可能复制这一壮举呢?

CADJPY

欧洲央行将在今晚公布利率决议,大概率会为7月的加息定下基调。鹰派的措辞无疑将利好于欧元,这会不会成为EURJPY走势的又一催化剂?

利用不同货币之间的相对强弱关系能帮助我们实现收益最大化。无论您是看好趋势延续或是反转,日系货币对都是近期值得关注的目标。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

值得交易员留意的五张图表

自1月10日以来,JPN225指数的急剧上涨一直吸引着客户的广泛关注,该指数已突破了36,000点大关。

交易员每周指南 – 是时候买入波动性了吗?

随着美国CPI和PPI的发布,市场更加确信美联储的宽松周期将从三月开始,预计从这个起点开始,每次会议都会降息25个基点。

交易员手册 – 让美好的时光继续

就在你开始感觉到风险资产(如股票)可能会进入一个更长时间的下跌期,各位联邦储备银行成员谈论到金融环境的放松减少了降息的需求时,我们看到NAS100、US500和US2000出现了强劲反弹。

对12月美国非农就业报告有何期待?

今年第一个重大风险事件对金融市场来说迫在眉睫,美国 12 月就业报告将于周五公布,这将为 2024 年第一个假期缩短的交易周画上句号。

交易员手册 – 静候逆转

当许多人试图对美国股市的长期走高进行推理时,一个明显的因素是,市场看到 2023 年和 2024 年之间的一个重大区别——“美联储看跌期权”已经重生,风险资产的隐喻安全毯又回来了在混合中。

交易员手册 – 终极狂欢

我们刚刚度过充满事件风险的一周,没什么能比美联储出人意料的鸽派转向更能让市场风险激增——正如我们所见,它极大地影响了交易环境。