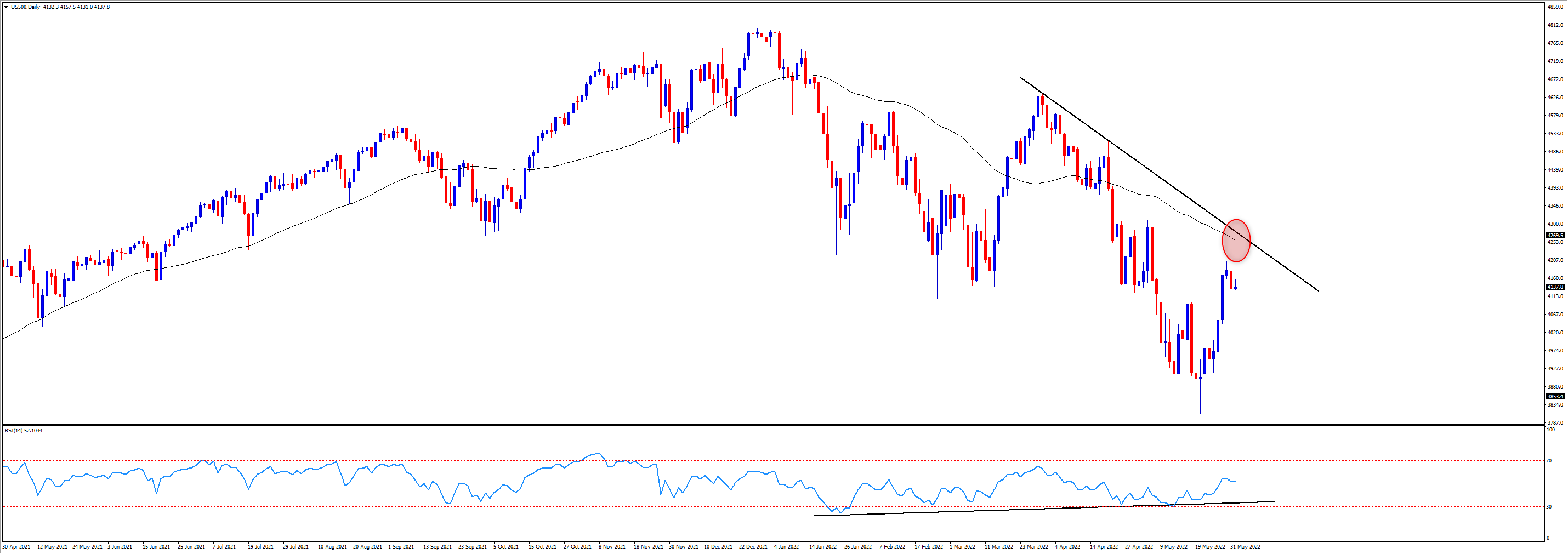

两者月线几乎收平,而纳斯达克则累计下跌2%。月末的反弹体现出市场中逢低买入的力量、月末再平衡的需要、以及最重要的对于加息路径和经济衰退的重新计价。

标普500多头的下一个目标是4270附近,这里是趋势线和均线汇合区域。能否顺利突破还需要更多利好因素的支持,其中最重要的就是波动率的回落。

目前标普30天和60天实际波动率为疫情爆发之初以来的最高水平,隐含波动率(VIX指数)持续高位震荡,这显然打击到了投资者的信心,导致市场流动性低迷,从而进一步放大价格波动,形成恶性循环。循环不破,做多力量就难以涌现,现在的熊市反弹终将成为下一波抛售的起点。一个比较乐观的迹象是美债波动率(MOVE指数)在整个5月持续回落,这或许能传导至股市缓和悲观情绪。

长期来看,企业盈利增速的预期将成为关键。今年第一季度标普的EPS同比增速仅为8.2%,去年三四季度为30%左右,而去年一二季度分别达到50%和90%。更令人担忧的是,亚马逊,沃尔玛,Meta等龙头股纷纷发出业绩预警,导致标普的盈利预期一直在向下修正。

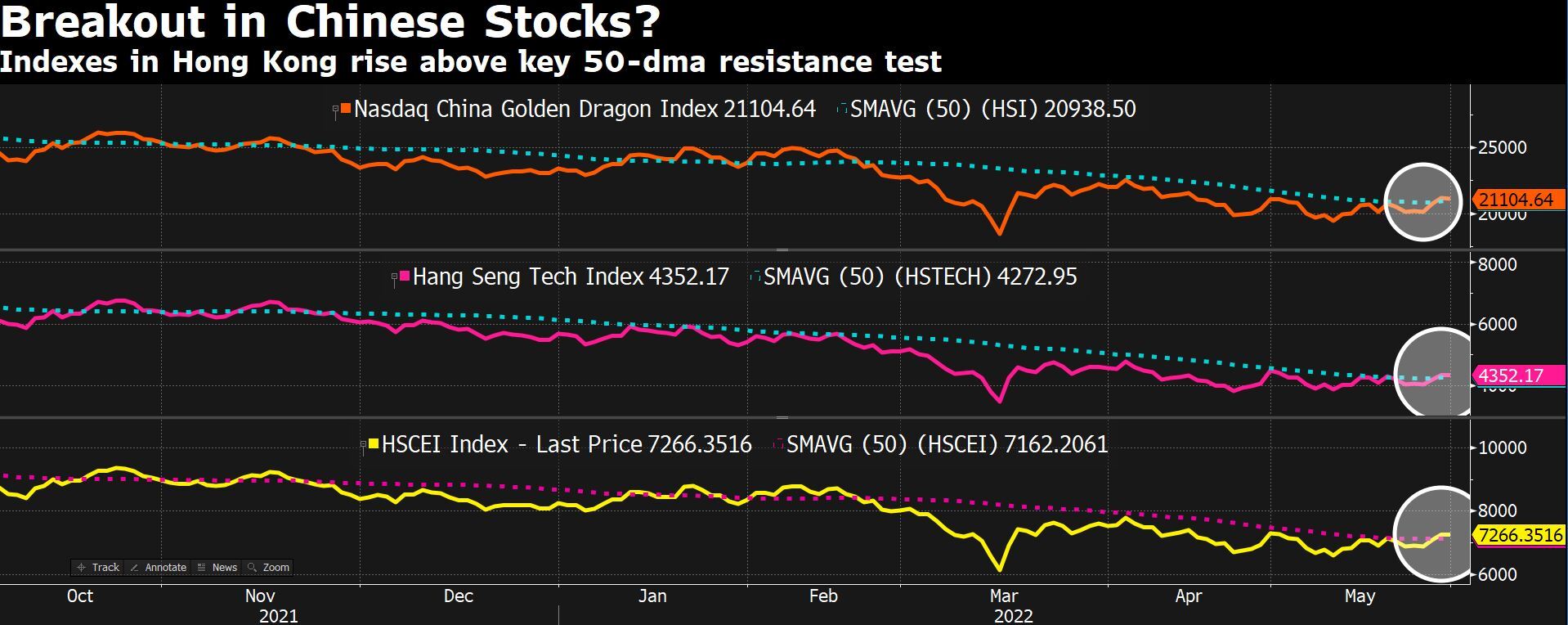

中国5月PMI较4月有小幅回升且好于预期。但相比于经济数据,更振奋人心的消息无疑是上海的复工复产。过去几个月的数据注定不如人意,但预计从第三季度开始将逐渐好转。股市是向前看的,目前反映出的正是这种预期。

上图显示纳斯达克中国金龙指数、恒生科技和恒生指数均已突破了50天均线,扭转去年年初以来的长期下行趋势变得愈发现实。同样的走势也出现在沪深300、A50(CN50)等指数以及阿里巴巴、腾讯等个股上。

与美股的高位回落不同,中概股本身就长时间徘徊在底部区域。估值、宏观面、货币政策、以及市场情绪等因素继续恶化的可能性不大,因此长期来看上方空间更具吸引力。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易者洞察——在“关键”的美国CPI数据发布前调整仓位

对交易者来说,美国交易时段波动较大,加沙地带可能实现停火带来的任何一丝积极情绪并未在市场中持续太久。买盘进场前,布伦特原油一度跌至88.78美元,随后稳步攀升至90关口上方。黄金也紧随其后,回升至2340美元水平,并在疲软时表现出良好的支撑。

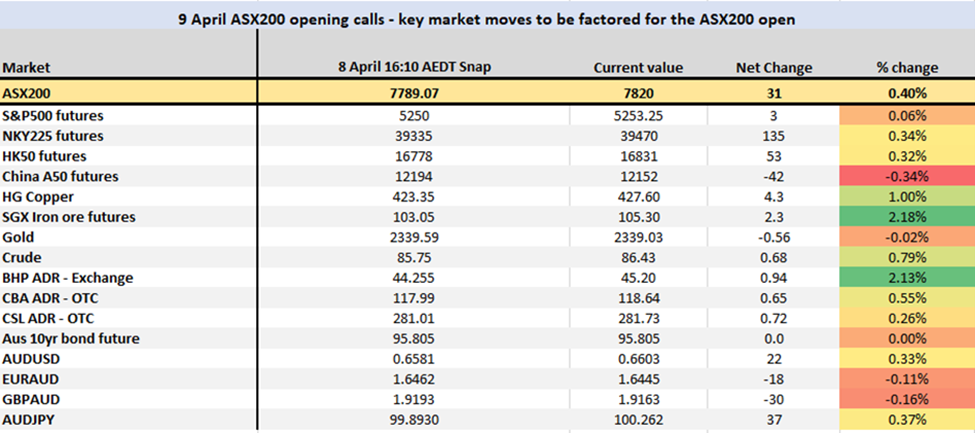

未来一周策略:在就业数据和鲍威尔讲话前,阻力最小的路径指向上行

上周的交易时间被复活节假期缩短,金融市场相对平静,数据和新闻流相对较少,给参与者留下了时间和空间来思考前一周的央行活动,同时让资产继续走最小阻力路径,股市持续表现良好。然而,这周情况将有所活跃,数据日程将更加繁忙,重点是3月美国劳动力市场报告和包括美联储主席鲍威尔在内的众多FOMC发言人的讲话。

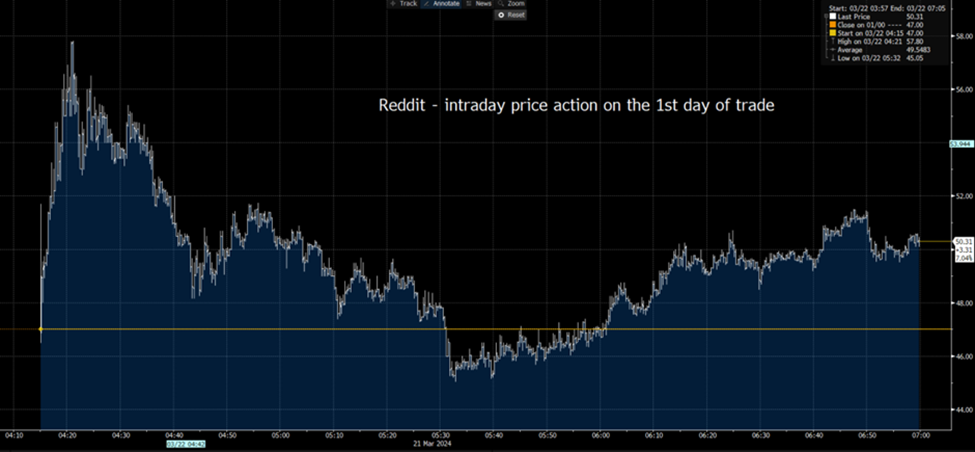

Reddit: 一个新的交易员宠儿完成上市

Pepperstone客户现在可以在MT5平台上交易Reddit,支持做多和做空,且佣金为0%。

交易者洞察 – 宽容的美联储是多头的绿灯

我们经历了FOMC会议和本周的重要风险事件,广大投资者听到了他们想听到的消息 – 美联储对通胀持宽容态度,尽管两个CPI数据较热,但他们的想法并没有发生太大变化。

恒生指数运行至关键节点,Tradingview能看出什么?

近期以来,香港股市持续回暖,恒生指数已经上涨至16,000关口之上。距离1月份14800的低点已经上涨13%。从技术面角度来看,双重底能否形成的关键就在这周。目前恒生指数运行至下跌通道上轨,若能够突破,那么反转确认的信号将会更强烈。

交易者每周策略手册:长期事件风险,短期睡眠

本周市场将活跃起来,对一系列令人难以置信的一级事件风险的结果做出反应,大约有 14 次央行会议,其中包括 6 次 G10 央行会议,以及众多新兴市场央行会议。