美联储拉开了央行超级周的序幕,而欧洲央行周三给自己临时加戏但效果一般。

英国央行周四继续加息25个基点至1.25%,这已经是自去年12月以来的连续第五次加息了。此外,央行还预期英国通胀将在今年10月突破11%,并且已经为未来更“有力”的行动做好了准备。虽然基本符合预期,英镑还是跳升至1.2351。

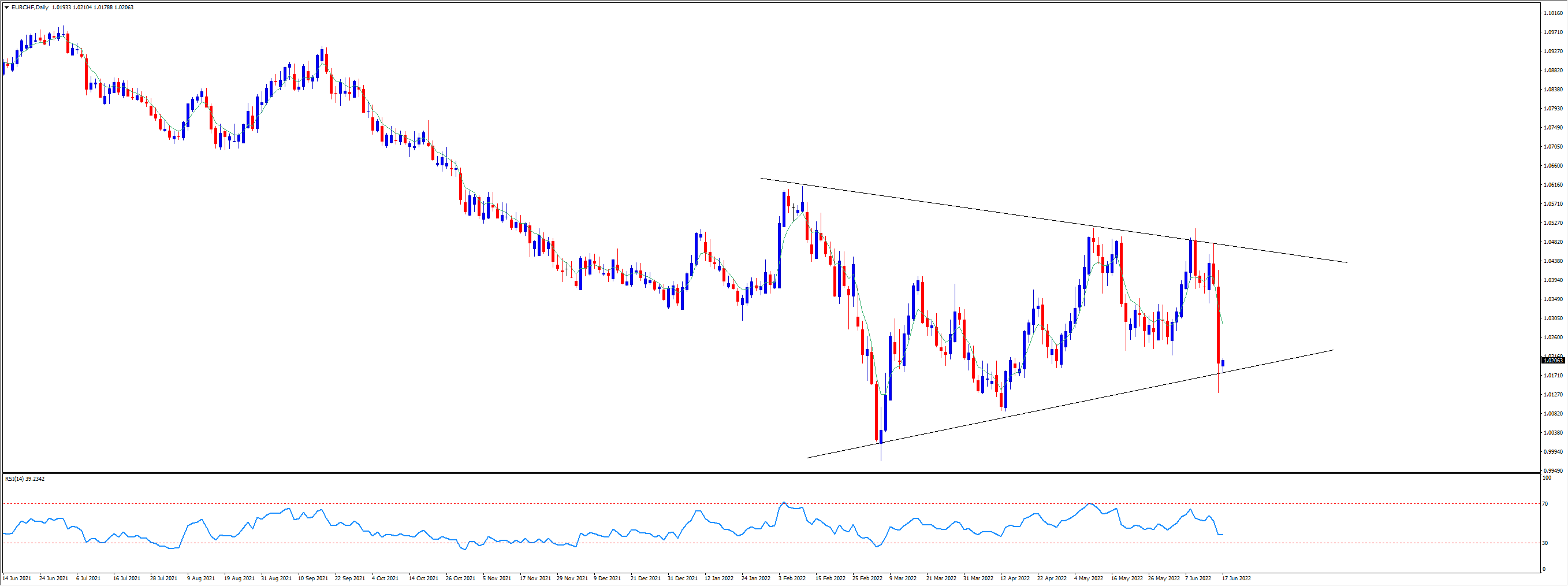

昨天令人意外的消息是瑞士央行突然宣布了50个基点的加息。这是15年以来的首次加息,而此前最大胆的预期都显示央行最早要到7月才会有所行动。瑞士法郎兑美元大张3%。欧元兑瑞郎录得自2015年取消与欧元挂钩以来的最大单日跌幅,并下探至2个月低点。

EURCHF

瑞士央行1万亿美元的资产负债表上近一半为美元资产,其中美股约2000亿美元。这也就意味着一旦其开启紧缩周期,或将给美元和美股带来额外的压力。

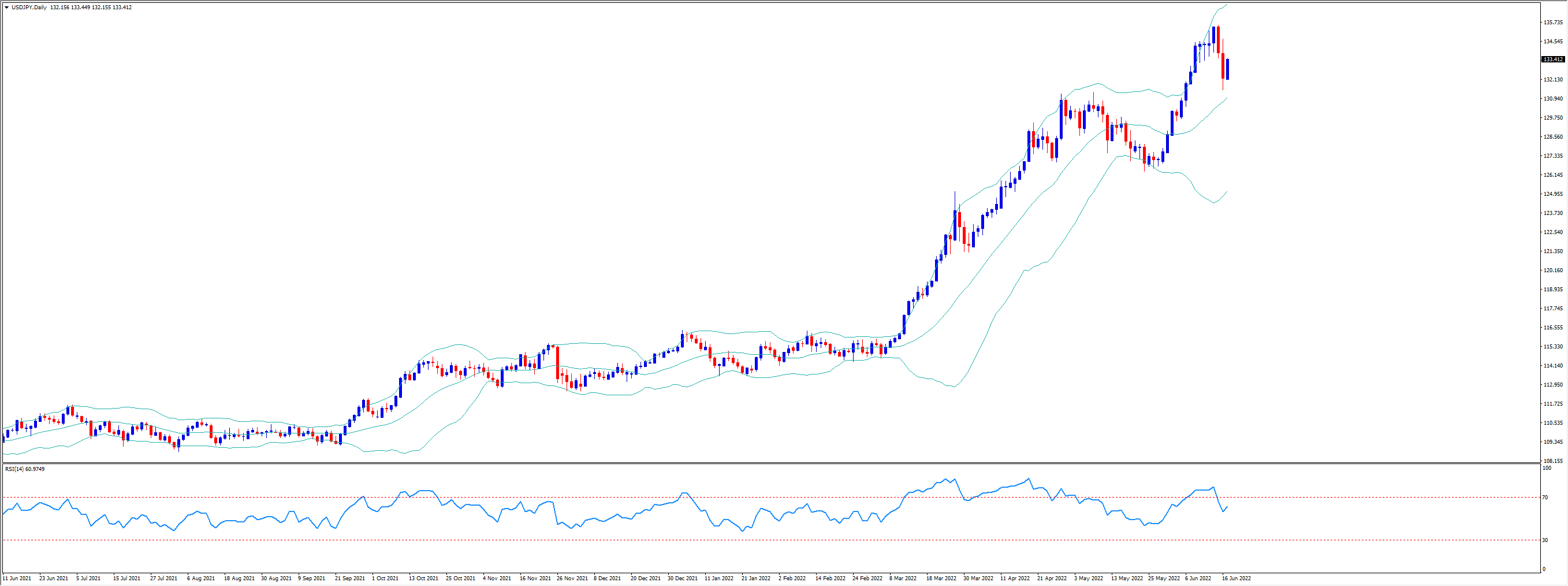

日本央行最近有点忙。空头在本周又一次疯狂抛售日本国债,押注日本央行将放弃或调整收益率曲线控制政策,即不再把10年期债券收益率目标锁定在0.25%。而日本央行则不断加码无限量购买国债来进行应对。这也是日元在过去几个月始终处于贬值通道的原因。

尽管日本的5月通胀同比增速已经来到目标水平上方的2.5%,尽管美国和日本的基准利差越来越大,尽管国债遭到国际投资者的阻击,但日本央行今天还是毅然选择坚守其超级宽松政策,重申将继续以0.25%的固定利率购买10年期国债,成为全球主要央行中仅剩的鸽派。

考虑到日本连续10个月出现贸易逆差且5月逆差数值刷新8年新高,弱势日元或许能提振出口将贸易帐“扭亏为盈”,从这个角度来看日本央行应该不会过于担心。美/日若能守住布林带中轨,短线依旧保持乐观有望再次冲击135关口。

USDJPY

美元指数连续两天回落,显然是受到了多家央行轮番加息和靴子落地后获利了结的影响。但在加息预期和避险属性的双重加持之下,现在很难去看空美元的行情。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

中国经济:曙光初现,风险仍存

随着科技板块强势崛起并带动相关资产走高,市场对中国经济的预期正从“日本化是中国的唯一宿命”转向“中国在AI领域仍有突破机会”。然而,在经济数据释放复杂信号、结构性挑战依然突出的背景下,全国人大推出的一系列刺激政策能否真正奏效,仍是市场关注的焦点。

日经225:关税阴影下的压力与突围

作为日本股市最具代表性的指数之一,日经225不仅反映了日本经济的发展脉络,也间接体现出全球资本市场的风云变幻。近年来,全球经济环境、贸易政策波动以及国内结构性改革共同作用,使得日经指数呈现出复杂而多元的走势。

避险货币:日元与瑞郎的避险逻辑与走势分析

在美国关税政策摇摆和地缘政治发展难以定价的背景下,避险货币的重要性愈发凸显。日元和瑞士法郎作为传统避险货币,凭借其独特的经济、金融和制度背景,成为动荡时期投资者的重要选择。

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。