美国40年来最高的通胀压力已经不仅仅是美国民众、美联储和拜登政府的问题,这正在深刻的影响到全球经济前景和不同资产类别的价格走势。

在数据出炉的前夜,投资者采取了防御性动作。美股先跌为敬,三大股指遭遇了5月中旬以来的最大跌幅。10年期收益率站稳3%上方,避险情绪刺激美元指数站上103关口,非美货币全线下跌,黄金的多空双方则继续处于观望状态。

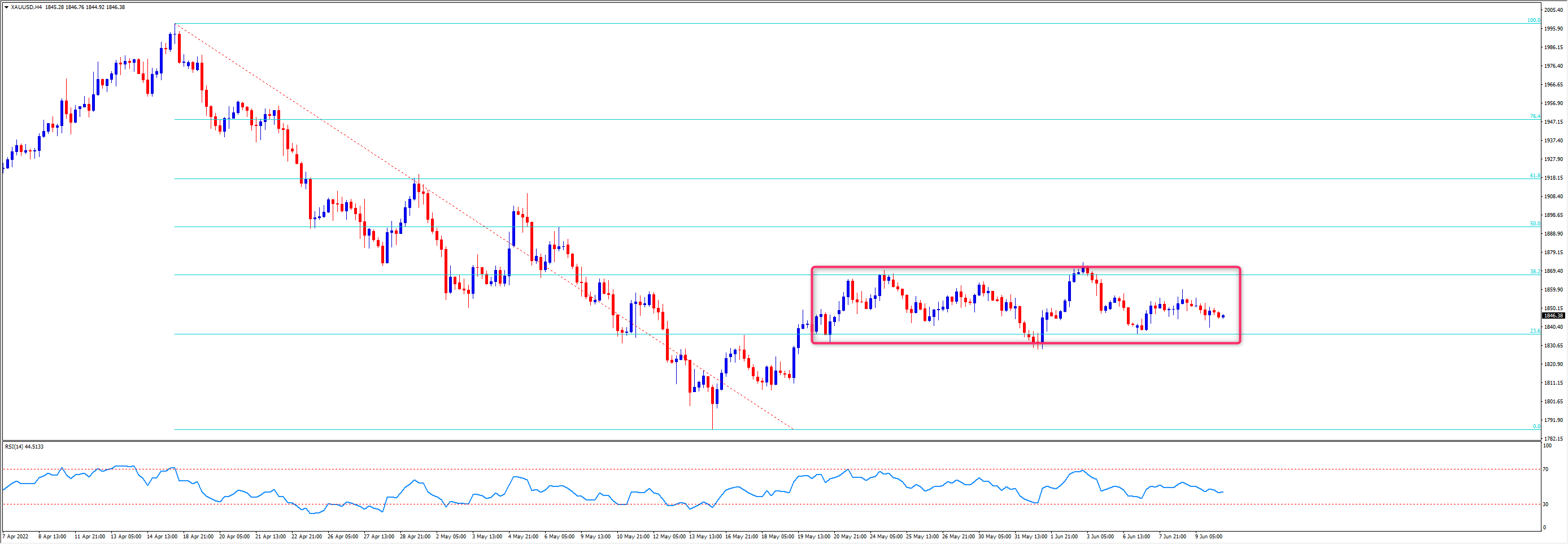

XAUUSD 4H

市场预计本次CPI的同比增速会从8.3%降至8.2%,分析师给出的预测区间为8%-8.5%。核心CPI预计从6.2%降至5.9%。值得注意的是,在过去10次的CPI数据中,有9次都是好于预期的。

考虑到此前美国4月的CPI和核心CPI都出现了增速放缓迹象,而核心PCE物价指数甚至已经连续两个月回落。市场中出现了“通胀见顶”的观点。

但统计数字和实际感受之间或许存在着较大的差异。一方面是原油价格的持续升高导致美国国内的零售汽油均价突破了5美元/加仑,同比增长超过50%。能源价格的上涨还引发了物价全面普涨的格局。与此同时,缺工现象刺激工资继续保持较高增速、PMI显示经济活力复苏、且消美国费支出依旧强劲(储蓄率跌至2008年以来最低)。这些因素都使通胀短时间内难以快速降温。

正因为此,一两次的通胀数据回落似乎还不足以得出“通胀见顶”的结论。美联储预计也将继续维持其鹰派立场,维持多次50个基点的加息节奏,直到数据出现实质且持续的改善。对于超速行驶的汽车来说,如果刹车踩的晚自然需要踩得更狠。相比于急刹车带来的风险,失控的结果更为可怕。

从短线来看,如果CPI跌至8%甚至下方,美元将承压,美股尤其是成长股或将迎来一丝转机,黄金的多头力量可能浮现,并推动金价走出当前的窄幅震荡格局。

如果CPI超出预期,美联储的加息将变得更为迫切。美元指数或将继续受益于紧缩预期和避险情绪维持上行。美/日可能再次冲击135的20年新高。

在6和7月加息50bp几乎成为定局的情况下,数据公布后我们需要尤其关注市场对9月份的预期。当然,下周美联储的利率决议将会给到我们更多线索。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

台币暴涨:关税示好与美元重估

5月新台币意外大涨,两天飙升近8%,创1988年以来新高,带动亚洲货币联动升值。背后隐藏哪些政策信号?又将如何影响全球贸易与资产配置?

美国经济全景图:关键指标与洞察渠道

作为全球经济的风向标,美国经济的动态与展望时刻牵动着市场的神经。从华尔街的交易大厅到普通美国家庭的餐桌,从跨国企业的战略布局到新兴创业公司的生存空间,经济状况的微妙变化都可能引发连锁反应。

纳指暴涨12.5%:不要过于乐观

在经历了大幅抛售后,纳指迎来了十多年来最大单日涨幅。虽然美国关税政策的消息推动了反弹,但全球经济担忧和贸易紧张局势依然存在。本文将深入分析市场近期走势背后的因素,以及未来可能的走势。

日经指数反弹:短期修复而非趋势反转

自3月末大幅下挫后,日经指数周一出现反弹。尽管短期回升略微缓解市场情绪,但美国加税、全球经济放缓及日本经济脆弱性,仍令投资者忧虑。面对这些不确定因素,市场未来何去何从?

关税重锤砸下,好戏刚刚开场

4月4日,特朗普宣布了比市场预期更为强硬的对等关税措施,刺激避险情绪升温,风险资产遭遇普遍抛售。交易员当前最关心的两大问题是:下一步关税动态如何演变?跨资产的方向性走势能否持续?

对等关税来袭:三大情景解析!

4 月 3 日澳东时间凌晨 6 点(北京时间凌晨 3 点),白宫酝酿多时的对等关税即将生效。