•

美国三大股指周四回吐了此前一天的所有涨幅。纳斯达克和道琼斯录得2020年以来最大单日跌幅,标普500中90%成分股下跌,FAAMG等龙头股重挫4%-7%,恐慌指数VIX飙升至32。

一般情况下,在美联储重要决议公布的当天和第二天,市场走势可能出现一些反复或者自我修正,因为投资者正在积极消化政策可能产生的影响,此时多空力量会产生激烈的博弈。但如此戏剧化的逆转(从+3%到-4%)还是不同寻常。

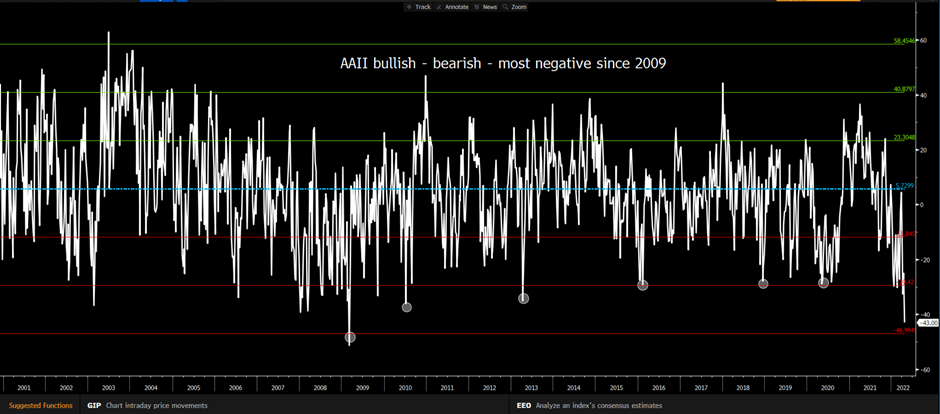

昨天的大反转一方面反映了近来脆弱的市场情绪,比如AAII的散户投资人情绪指数显示,美股的看空情绪达到了2009年以来的最极端水平,接近长期均值下方三倍标准差。

另一方面,在关键的非农数据公布的前夕,投资者还是担心货币政策未来会更快的收紧来压低通胀,并拖累经济前景。

两个此前并不引人关注的数据显示,美国第一季度非农生产力下降7.5%,前值6.3%,而同期的单位劳动力成本飙升11.6%,前值为1%。另外,此前出炉的雇佣成本指数环比增长1.4%创30多年来新高。本周刚公布的3月空缺职位创下1155万的纪录高位,几乎是失业人口的两倍之多。

火爆的就业市场也就意味着雇主需要支付更高的薪水来招揽或留住员工。而随着劳动力成本的快速上升,通胀在短期很难降温。这也是为什么利率市场显示在6月加息75个基点的概率仍然接近90%,并且10年期收益率自2018年以来首次攀升至3%上方。

非农报告将在今晚压轴登场,预计4月新增39万非农岗位,失业率降至3.5%。重中之重是平均时薪的增速。若同比保持5.5%以上的增长,股市可能会继续承压,而美元指数有望再次挑战130.80一线的关键阻力。

对黄金来说,昨天在1909附近折戟,没能进一步上探1920一线。较长的上影线和连续下移的高点突显出金价近来的弱势行情。更重要的是,利率的上升让多头暂时缺乏信心。下图显示美国的实际利率(红线)经过连续的拉升之后已经回到正值区域,而同期黄金(黄线)的跌幅却相对有限。这有没有可能拖累金价进一步震荡下行?

下行方向关注1850的前低,以及200天均线和去年8月以来的趋势线汇合处的1835一线。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

中国经济:曙光初现,风险仍存

随着科技板块强势崛起并带动相关资产走高,市场对中国经济的预期正从“日本化是中国的唯一宿命”转向“中国在AI领域仍有突破机会”。然而,在经济数据释放复杂信号、结构性挑战依然突出的背景下,全国人大推出的一系列刺激政策能否真正奏效,仍是市场关注的焦点。

日经225:关税阴影下的压力与突围

作为日本股市最具代表性的指数之一,日经225不仅反映了日本经济的发展脉络,也间接体现出全球资本市场的风云变幻。近年来,全球经济环境、贸易政策波动以及国内结构性改革共同作用,使得日经指数呈现出复杂而多元的走势。

避险货币:日元与瑞郎的避险逻辑与走势分析

在美国关税政策摇摆和地缘政治发展难以定价的背景下,避险货币的重要性愈发凸显。日元和瑞士法郎作为传统避险货币,凭借其独特的经济、金融和制度背景,成为动荡时期投资者的重要选择。

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。