•

美联储似乎长时间以来一直低估了通胀的“可持续性”。在大幅落后于曲线之后,现在看起来不得不下重手遏制通胀。鲍威尔在周一出席全国商业经济协会活动时表示,不排除在一次或多次会议上加息50bp的积极行动。这比上周的会议声明更为鹰派。利率市场目前对5月份加息50bp的押注已经超过80%,甚至出现了5和6月背靠背加息50bp的预期。不要忘了,美联储还可能从5月就开始进行缩表。

鲍威尔的讲话引发了美债的猛烈抛售,导致各期限收益率大幅上升,其中两年期收益率自2019年6月以来首次站上2%关口。

更令人担心的是收益率曲线的平缓趋势,即短端利率上涨速度远超远端利率。10年和2年期的利差进一步收窄至18bp左右。在过往的加息周期的初始阶段,利差从未像现在这般接近零值。一旦出现倒挂(负值)则暗示经济在未来不久后将陷入衰退。这也是许多分析师所担心的此轮加息节奏过快可能引发的严重后果。

美国三大股指虽然结束了连续四天的反弹,但昨天整体跌幅有限。对现阶段劳动力市场和经济的信心,以及地缘政治风险逐步降温,正在帮助市场恢复信心。另外,投资者其实早已对加息和俄乌冲突进行了仓位调整和布局。在过去一个月的战争期间,标普能源板块上涨近9%,公共事业涨幅近6%。

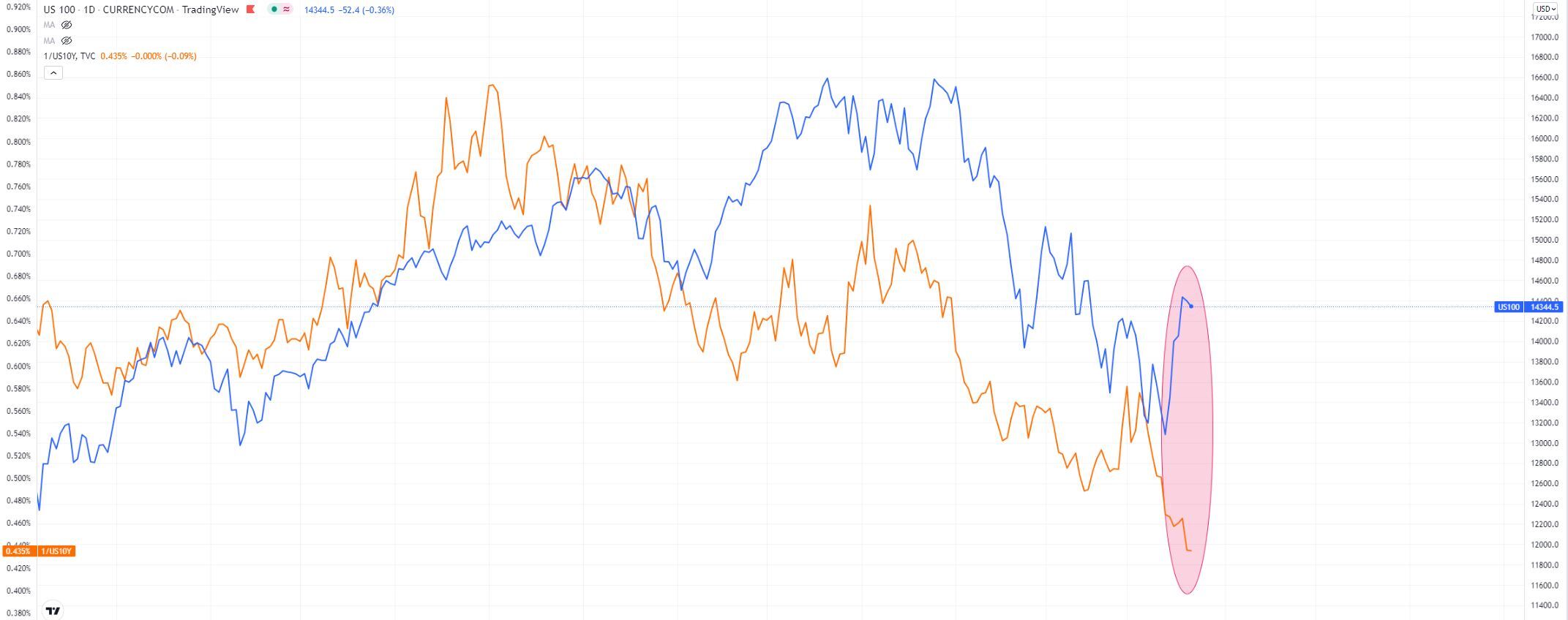

加息理论上利空于成长股。下图显示,纳斯达克100指数(蓝)和10年期美债收益率的倒数(黄)之间出现了相反的走势和巨大的缺口。关注纳指是否会在近期对高收益率做出反应! 如果缺口持续存在,那合理的解释可能是因为美国实际利率仍然处于深度负值区域。

纳斯达克100指数(蓝) vs 10年期美债收益率的倒数(黄)

大宗商品市场昨天普遍上扬。欧盟考虑禁止从俄罗斯进口原油(未能达成共识)以及沙特油田设施遭到也门胡塞武装攻击的消息刺激WTI和布伦特原油昨天飙升7%左右。连续4天反弹后,WTI的下一个目标为115.75,消息面继续主导价格走势。

金价小幅走高至1935.75,继续处于震荡整理模式。黄金目前正在对冲着高通胀和收益率曲线平坦化的风险,同样也能分散股市下跌的风险。若能守住2月以来的上升趋势,1960/70是上方的关键阻力区域。

货币市场当中,美元指数昨天受益于美债收益率的走高回升至98.44。而由于美国和日本货币政策的巨大差异以及避险情绪的降温,USDJPY已经逼近120关口。该货币对和10年期美债具有较高的正相关性。此外,继续关注NOKJPY, AUDJPY等其他日系货币对的突破行情。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

台币暴涨:关税示好与美元重估

5月新台币意外大涨,两天飙升近8%,创1988年以来新高,带动亚洲货币联动升值。背后隐藏哪些政策信号?又将如何影响全球贸易与资产配置?

美国经济全景图:关键指标与洞察渠道

作为全球经济的风向标,美国经济的动态与展望时刻牵动着市场的神经。从华尔街的交易大厅到普通美国家庭的餐桌,从跨国企业的战略布局到新兴创业公司的生存空间,经济状况的微妙变化都可能引发连锁反应。

纳指暴涨12.5%:不要过于乐观

在经历了大幅抛售后,纳指迎来了十多年来最大单日涨幅。虽然美国关税政策的消息推动了反弹,但全球经济担忧和贸易紧张局势依然存在。本文将深入分析市场近期走势背后的因素,以及未来可能的走势。

日经指数反弹:短期修复而非趋势反转

自3月末大幅下挫后,日经指数周一出现反弹。尽管短期回升略微缓解市场情绪,但美国加税、全球经济放缓及日本经济脆弱性,仍令投资者忧虑。面对这些不确定因素,市场未来何去何从?

关税重锤砸下,好戏刚刚开场

4月4日,特朗普宣布了比市场预期更为强硬的对等关税措施,刺激避险情绪升温,风险资产遭遇普遍抛售。交易员当前最关心的两大问题是:下一步关税动态如何演变?跨资产的方向性走势能否持续?

对等关税来袭:三大情景解析!

4 月 3 日澳东时间凌晨 6 点(北京时间凌晨 3 点),白宫酝酿多时的对等关税即将生效。