本周关注

6月20日(周一):中国6月基准贷款利率、美股周一休市

6月21日(周二):澳洲联储会议纪要、美国5月成屋销售

6月22日(周三):英国5月CPI和PPI、加拿大5月CPI、欧元区6月消费者信心指数、鲍威尔参议院证词

6月23日(周四):欧元区国家、英国和美国6月制造业PMI、美国初请人数、鲍威尔众议院证词、美联储年度银行压力测试结果

6月24日(周五):日本5月CPI、德国6月IFO商业景气指数、美国5月营建许可修正值和新屋销售

股市

在美联储重拳出击遏制通胀的情况下,经济衰退风险急剧升高,上周全球主要股指的跌幅都在5%-6%左右,其中标普500创下了疫情以来的最大单周跌幅。唯独中国的基准指数走出了独立行情,沪深300指数逆势上扬1.65%。

虽然鲍威尔表示75个基点的大幅加息不会是常态,但市场却有不同的解读,利率市场显示7月再次75个基点的概率仍然很高(86%)。美联储在半年度的货币政策报告中指出将“无条件”抗击通胀。言下之意,股市付出的代价并不在考虑范围内。

激进的加息和衰退预期之下,投资、企业、消费的信心或将逐渐崩塌。美国新屋开工数、数字货币、美债以及信贷市场的行情已经展露端倪,而美国银行的“牛/熊指标”甚至降至了0,即极度悲观。这代表着逆势买入信号?留意上周五期权到期日之后以及季度末的资金流向!

本周关注欧美国家的PMI数据以及美国的房屋数据。鲍威尔将在周三和周四的国会听证会中发言,预计将重申上周的内容。此外,美联储将在周四公布年度银行压力测试结果。短期来看市场中缺乏能真正扭转下跌趋势的催化剂。

黄金

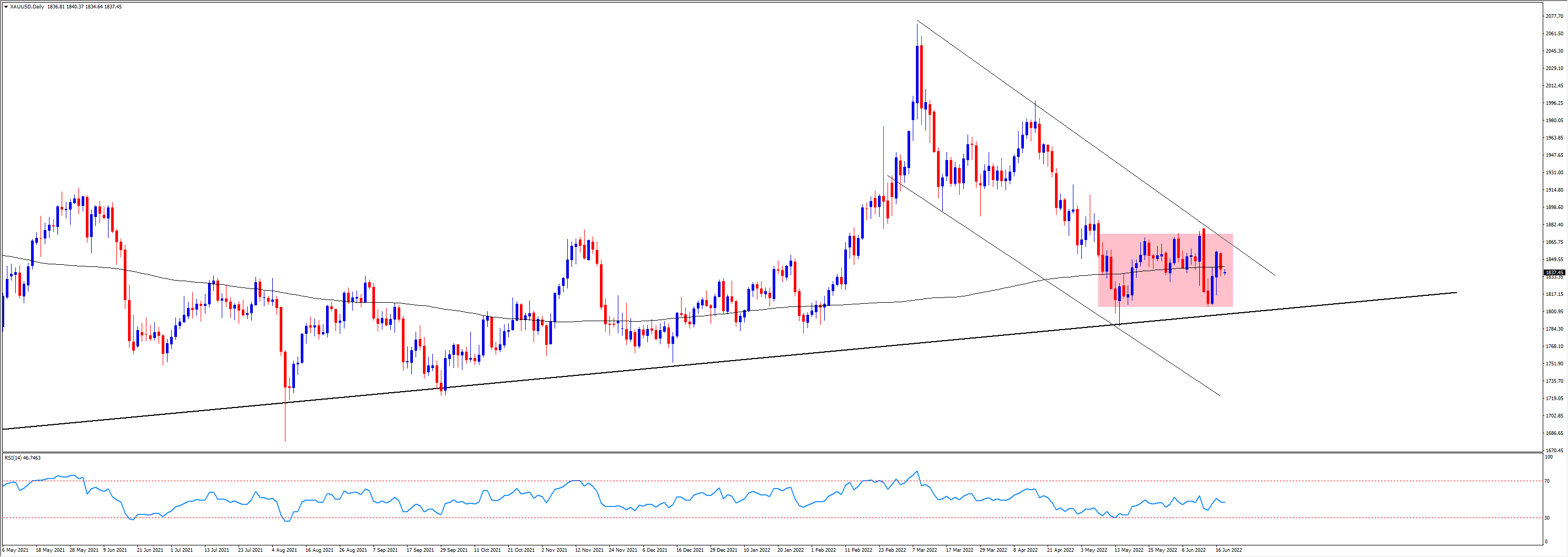

金价上周在触及一个月高点后回落,累计下跌1.7%。不过金价现阶段的反复拉锯和平稳运行的200天均线,都显示出多空双方的胶着态势。通胀(以及衰退)和加息对金价产生的影响暂时难分胜负。

XAUUSD

若跌破1830或将测试1800关口,这里是5和6月的低点位置,也是年初以来的趋势线所提供的支撑位。而上行方向关注1870的阻力区域。

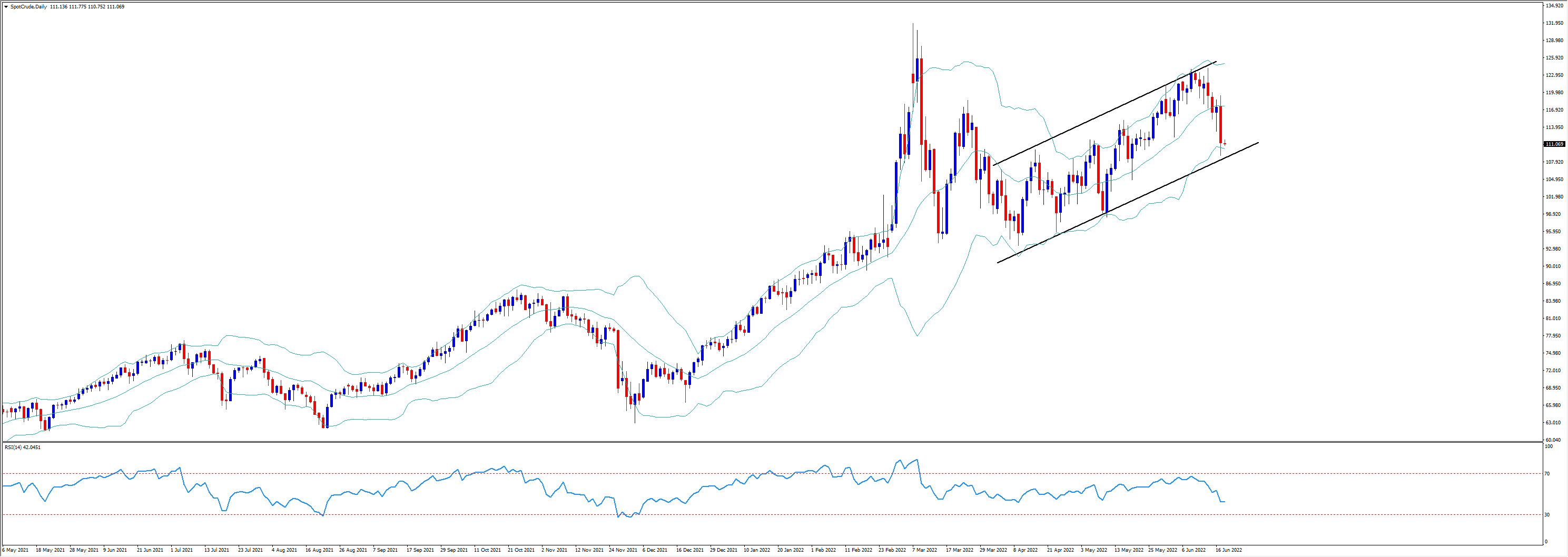

能源

衰退隐忧以及美元的强势导致大宗商品市场出现降温迹象。WTI原油上周重挫8.5%,拜登即将访问沙特的消息令人联想到两国是否会继续增加市场供应。但受到产能限制产油国的增产幅度非常有限,因此只要欧美对俄罗斯的制裁不解除,供应端的缺口有望能稳住油价的走势。

WTI (SpotCrude)

而俄罗斯手上却有更多的牌可以打。除了将原油供应转向亚洲市场外,还减少了通过北溪1号管道输往德国的天然气,导致欧洲天然气期货价格上周暴涨42%。

若能源价格不能实质性回落,通胀和衰退恐怕无法避免,股市自然也难有起色。

外汇

美元指数虽然上周经历一番波折,但还是实现连续三周收涨。美国10年期收益率在利率决议公布后攀上3.2%,股市大跌增加了美元的避险属性。

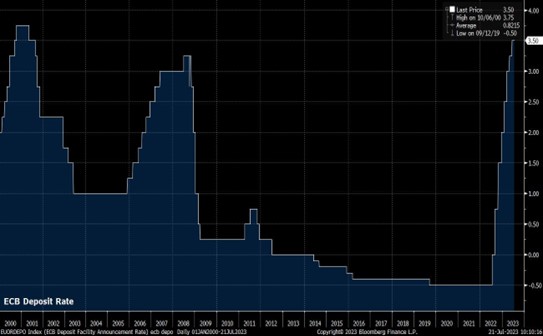

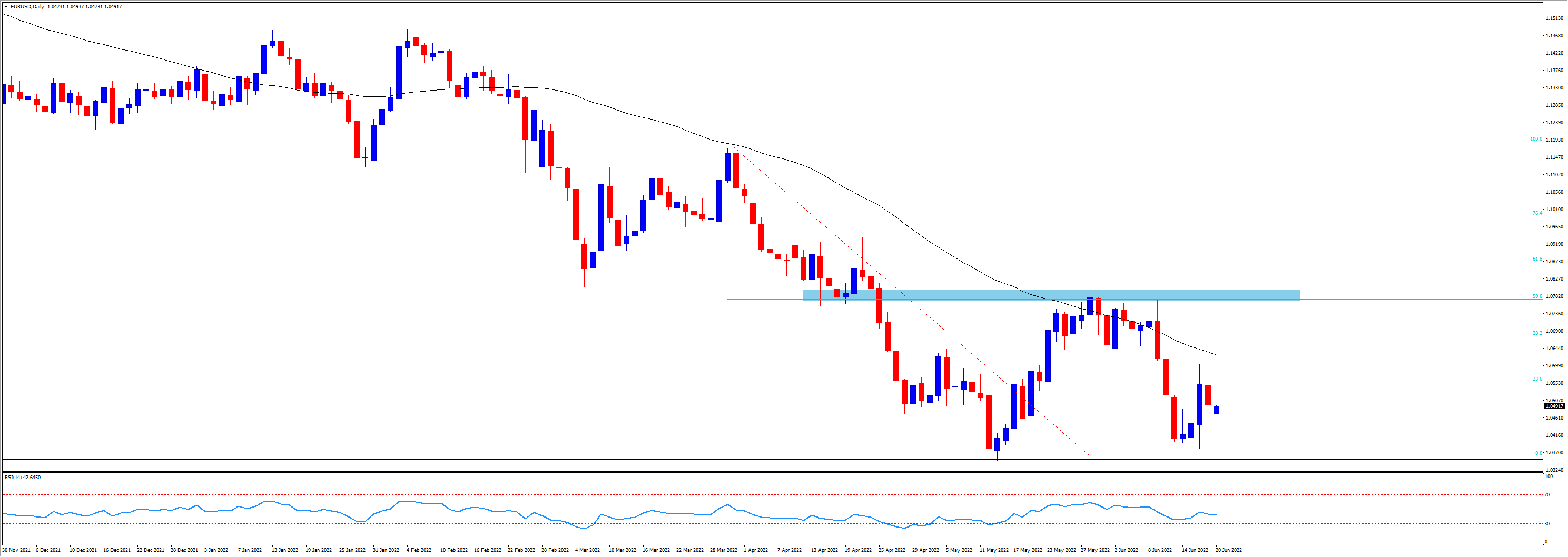

欧洲央行上周的紧急会议没有给欧元带来任何提振。在欧元区通胀再创历史新高的同时,央行的加息进度远远落后于其他同行。周末的选举结果显示,法国总统马克宏所在的执政联盟将失去在国会的绝对多数,导致欧元周一低开。

本周关注欧元区国家的PMI报告和意大利德国国债利差(欧洲债务风险晴雨表),后者暂时从高点2.5%回落到2%。若欧元无法突破50天均线或将再次下探年内低点1.0350。

EURUSD

美/日再次来到135关口。关于日元和日本央行的最新动态可以参考我们上周五的分析文章。只要日本央行没有发出干预汇市的信号,日元的弱势就还将延续。

在股市暴跌、商品价格降温、预期恶化的大环境下,包括澳元、纽元加元在内的商品货币总体都处于守势。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金市场在呼喊:美联储已经停止加息

对于黄金交易者来说,重要的是认识到交易条件的变化

交易员每周策略手册——能源市场引导情绪

我们关注本周预定的经济数据和美国财报,并质疑鉴于来自中东的流动性消息是否会影响这些事件,或者地缘政治是否会消耗全部注意力和直接情绪。

黄金市场在呼喊:美联储已经停止加息

在一个充满概率的世界里,赌注似乎正朝着黄金多头的方向倾斜。

交易员手册 – 市场正在做央行的工作

主要由于实际利率和美元走高,美国金融状况明显收紧,我们越来越多地认识到市场正在承担央行的重担,并取代了对央行提高政策利率的需要。

交易员手册 – 五张值得关注的图表

我们通过五张至关重要的图表,探索金融市场的核心,揭示关键的发展趋势。

买美元,戴钻石?

美元在本周初再次大幅上涨,美元指数突破了今年3月105.90的高点,同时也突破了心理关键的106关口。