•

本周关注

3月21日(周一):中国贷款基准利率(LPR)、美联储主席鲍威尔讲话

3月22日(周二):澳洲联储主席讲话

3月23日(周三):英国2月CPI和PPI,英国公布春季预算案、鲍威尔讲话、美国2月新屋销售

3月24日(周四):日本央行会议纪要、欧元区/英国/美国3月PMI、美国2月耐用品订单、美国初请、北约和欧盟领导人峰会

3月25日(周五):英国2月零售销售、德国IFO商业景气指数、美国3月密歇根消费者信心指数

股市

全球股市上周集体上扬,一扫俄乌开战以来的阴霾。

纳斯达克以8%的涨幅领跑全球主要股指,标普500和道琼斯涨幅分别超过6%和5%。除了能源板块外,标普500的所有行业指数全部收涨。VIX指数回落至23附近。

标普500(US500) 4小时

三大因素提振了市场风险情绪。

首先是俄罗斯和乌克兰频频释放和谈信号以及中美元首的视频通话,这让投资者此前紧绷的神经暂时得到了缓解。其次,美联储的加息“靴子落地”,明确了全年加息7次可能性的背后其实是对经济前景的信心。另外,俄罗斯支付美元利息的消息也暂时打消了对债务违约的担忧。

战争并没有伤及美国相对较好的基本面。相反,冲突持续越久,美国和美元资产反而能获得更多青睐。本周四的PMI和耐用品订单数据能再次检验美国经济运行的现状。

拜登本周将亲赴欧洲出席周四的北约和欧盟领导人峰会,这或许将成为地缘政治风险降温的一个重要契机。

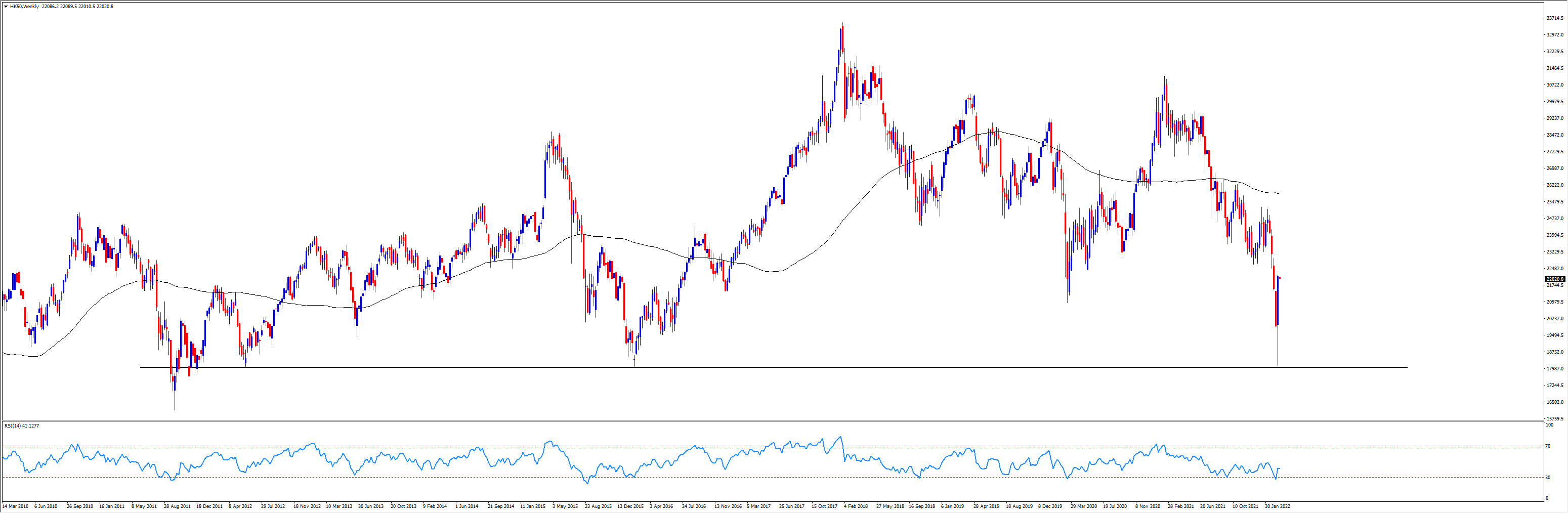

欧洲股市基本上收复了开战以来的所有跌幅。而恒生指数上周触及2016年以来最低水平后出现报复性反弹,一周累计上涨4.18%。监管层不断释放的政策利好有望在短期内继续帮助恢复市场信心。

HK50 周线图

黄金

黄金在周线图上出现顶部反转信号,周五收于1920附近。考虑到乌克兰危机进入下半场,金价很难复制此前的疯狂上涨。但美国的高通胀和仍处于深度负值的实际利率以及收益率曲线的持续平坦化,令金价依然起到风险对冲的作用。

本周继续关注1915-1960的整理区域。若跌破2月以来的趋势线后下看50天均线附近1878一线。期货市场数据(CFTC)显示,截止3月15日的黄金投机性头寸降至一个月新低。

原油

WTI和布伦特原油连续第二周大幅回落,但在下半周出现企稳反弹迹象,原油市场的供应仍然吃紧。国际能源署(IEA)预测从4月开始,俄罗斯每天300万桶的原油供应将无法进入市场,与此同时OPEC和美国的产能并未明显提升。

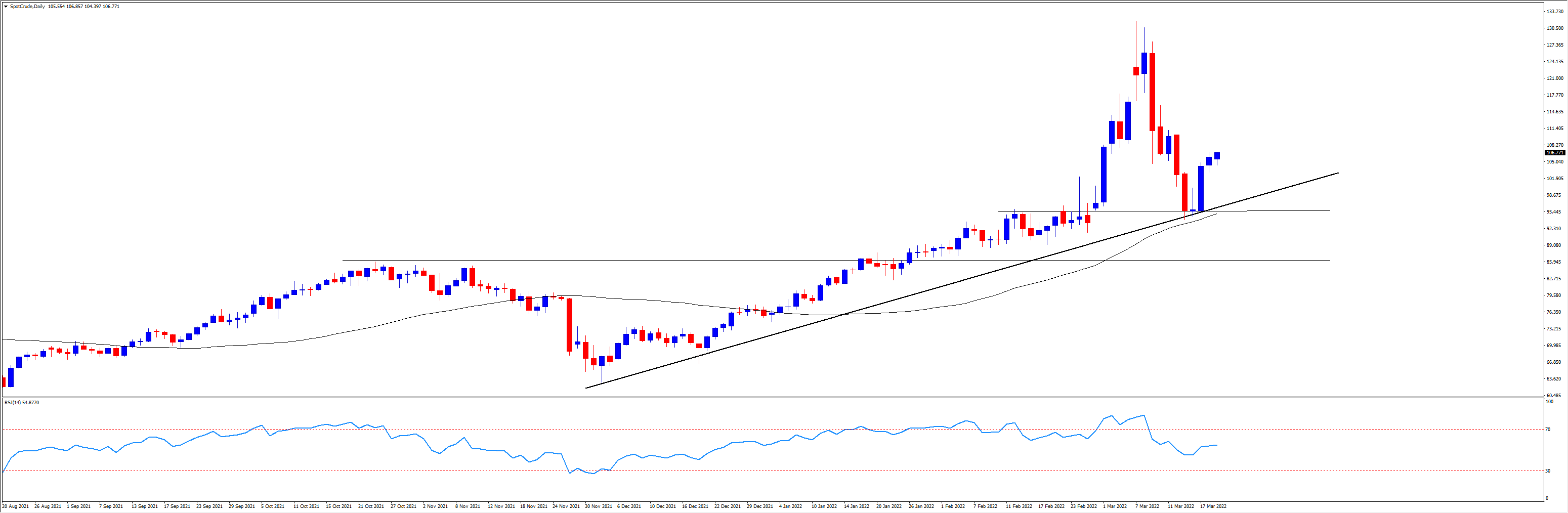

WTI(SpotCrude)

WTI原油的上升趋势(95美元一线)未跌破之前,对油价继续保持乐观。消息面将继续主导原油价格走势。高盛将布伦特原油的价格预测上调至135美元。

外汇

避险情绪降温,令美元指数六周以下首次周线下跌。除了日元外,所有主要货币上周兑美元都录得上涨,其中商品货币涨幅居前。

本周包括鲍威尔在内多位美联储官员将密集发表讲话,关注他们对于未来几次会议上50bp的加息和5月缩表的表述。

- 欧元

尽管欧元远离了2020年5月以来的低点并结束连续五周的下跌,但1.1110/20附近的阻力依然十分强劲。在美元走弱的情况下,本周欧元或将继续尝试突破该位置。

但欧元的长期前景仍然不容乐观。欧洲显然是此次战争当事国之外最大的受害者。能源价格飙升为欧洲经济前景蒙上了一层阴影,更不用说数百万乌克兰难民的涌入对财政和社会稳定可能造成的潜在冲击。在美欧货币政策的鲜明差异之下,可以考虑反弹后的做空机会。

- 英镑

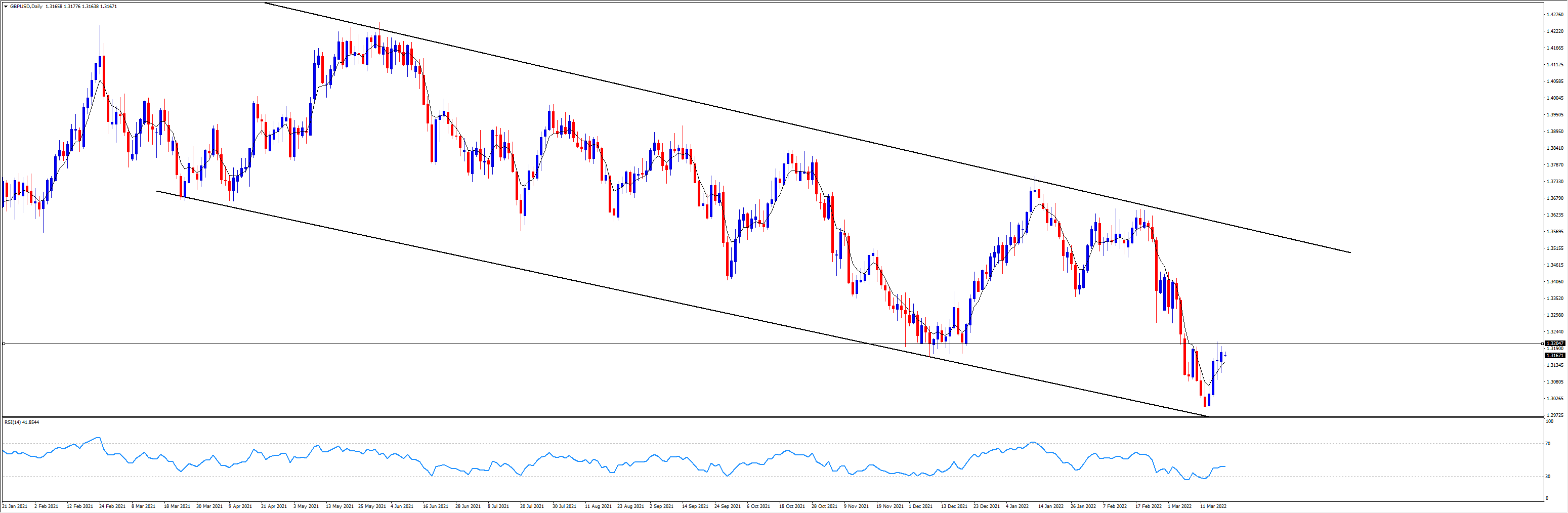

英镑结束周线三连跌,上周收于1.3176。

英国央行虽然连续三次加息,但上周的会议声明却显得较为鸽派。在努力抑制通胀的同时,对经济增速的担忧也在升高,这或许会限制英镑的上涨幅度。若汇价能站稳1.3200,将继续向通道上轨发起挑战。

GBPUSD

关注本周三的英国预算案和周四的PMI数据。

- 日元

日本央行的鸽派政策加之避险需求的减少,使得日元兑美元已经跌至了6年多来的最低水平。USDJPY甚至突破了1998年以来的下降趋势线的压制。

近来表现强势的商品货币和日元形成了更为鲜明的反差,因此相比于USDJPY,其他日系货币对的涨幅更胜一筹。AUDJPY和NZDJPY的上周涨幅接近3%,SEKJPY和NOKJPY更是到达了4%至5%。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

台币暴涨:关税示好与美元重估

5月新台币意外大涨,两天飙升近8%,创1988年以来新高,带动亚洲货币联动升值。背后隐藏哪些政策信号?又将如何影响全球贸易与资产配置?

美国经济全景图:关键指标与洞察渠道

作为全球经济的风向标,美国经济的动态与展望时刻牵动着市场的神经。从华尔街的交易大厅到普通美国家庭的餐桌,从跨国企业的战略布局到新兴创业公司的生存空间,经济状况的微妙变化都可能引发连锁反应。

纳指暴涨12.5%:不要过于乐观

在经历了大幅抛售后,纳指迎来了十多年来最大单日涨幅。虽然美国关税政策的消息推动了反弹,但全球经济担忧和贸易紧张局势依然存在。本文将深入分析市场近期走势背后的因素,以及未来可能的走势。

日经指数反弹:短期修复而非趋势反转

自3月末大幅下挫后,日经指数周一出现反弹。尽管短期回升略微缓解市场情绪,但美国加税、全球经济放缓及日本经济脆弱性,仍令投资者忧虑。面对这些不确定因素,市场未来何去何从?

关税重锤砸下,好戏刚刚开场

4月4日,特朗普宣布了比市场预期更为强硬的对等关税措施,刺激避险情绪升温,风险资产遭遇普遍抛售。交易员当前最关心的两大问题是:下一步关税动态如何演变?跨资产的方向性走势能否持续?

对等关税来袭:三大情景解析!

4 月 3 日澳东时间凌晨 6 点(北京时间凌晨 3 点),白宫酝酿多时的对等关税即将生效。